「贈与税の特例」 の記事に、直系尊属からの結婚・子育て資金の一括贈与(令和9年3月31日まで)、教育資金の一括贈与(令和8年3月31日まで)、住宅取得等資金の贈与における非課税枠(令和8年12月31日まで)について説明しましたが、そもそも贈与税においては、暦年課税と相続時精算課税(主に相続時に納税する方法)と言う2つの課税方法があり、一定の要件を満たせば相続時清算課税を選択することができます。特例と合わせて、課税方法の特徴を知ることで、生前贈与のハードルが下がります。(2026/1/9 期限を一部修正)

まず、贈与税は、贈与を受ける人(以降、受贈者)に納税の義務があり、1月1日から12月31日までの1年間に贈与を受けた財産が対象となります。そして、贈与税がかかる場合、相続時清算課税を適用する場合は、贈与があった翌年の2月1日から3月15日までの間に申告と納税をする必要があります。なお、納税する受贈者が、贈与する人(以降、贈与者)ごとに2つの課税方法のどちらか一方を選択することができます。したがって、例えば父母それぞれに違う課税方法を選択することも可能です。ただし、相続時精算課税は、一度選択すると相続する時まで変更できませんので注意が必要です。

(1)暦年課税

1人の受贈者が1年間にもらった財産の合計金額から、基礎控除額の110万円を差し引いた残りの金額に対して贈与税がかかる課税方法です。したがって、1年間にもらった財産の金額が110万円以下であれば贈与税はかからず、申告の必要はありません。また、複数の人から贈与を受けた場合でも、受けた財産の合計金額が対象となります。ただし、相続時精算課税を選択した贈与者からの贈与財産は除きます。

逆に、贈与者から見れば、1年間に受贈者1人あたり110万円までは非課税で贈与できることになりますので、父母や祖父母から子や孫への生前贈与として活用できます。ただし、毎年、一定の金額を複数年に渡って贈与する定期贈与の場合は、本来一括の贈与を分割しているとみなされ、毎年の基礎控除の対象となりません。年ごとに必要な目的に合わせて、都度必要な金額を贈与し、それを互いが合意していることの確証を残しておくと安心できます。また、贈与者が亡くなった場合、3年以内の暦年贈与については、基礎控除以下の金額であっても相続財産に加算され、加えて7年~4年以内の暦年贈与については、その総額から100万円を控除して相続財産に加算されますので、贈与する時期にも注意してください。

(2)相続時精算課税

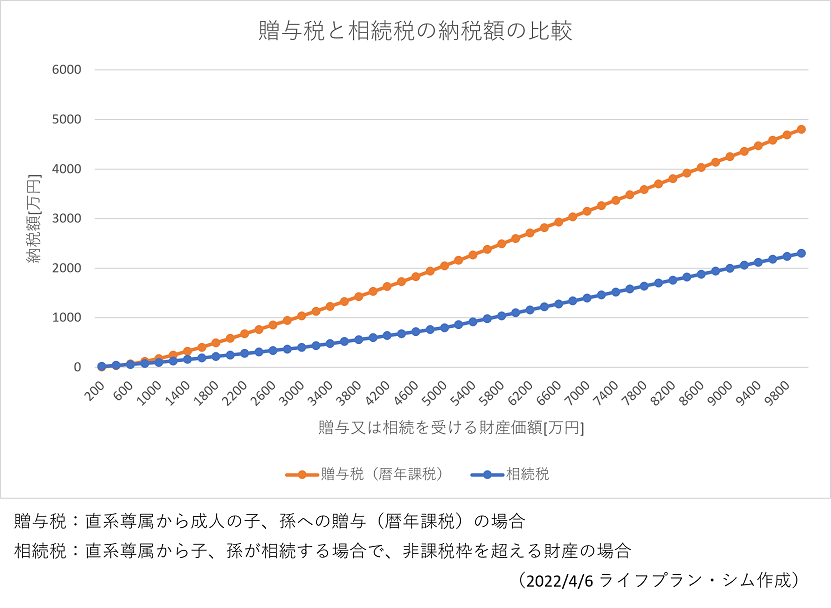

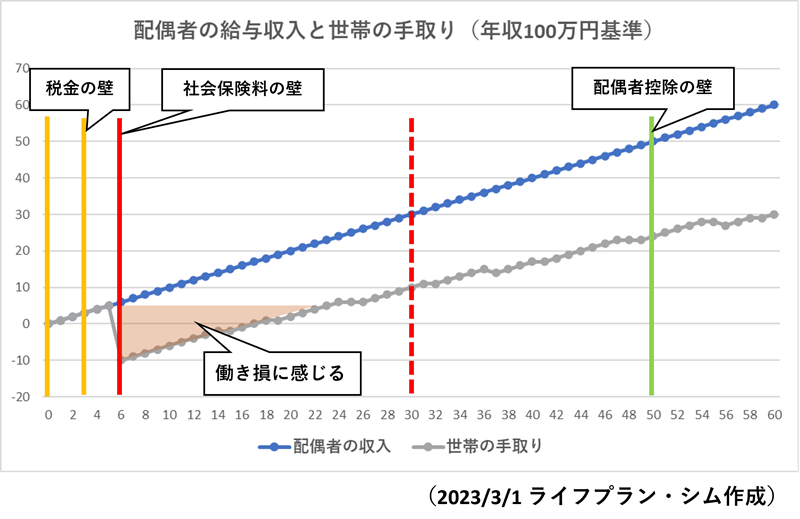

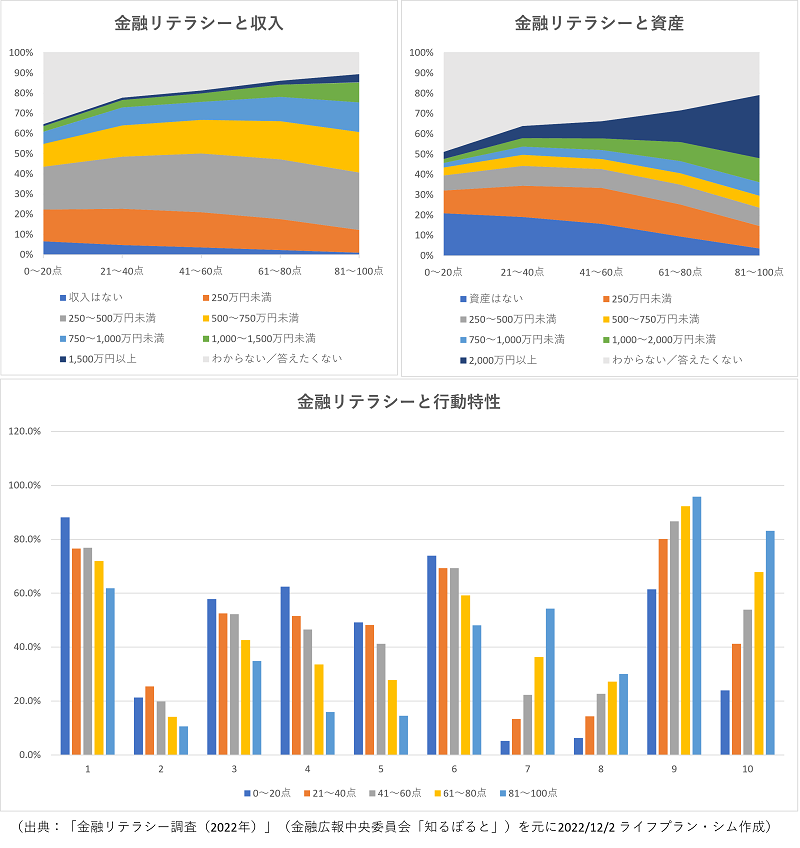

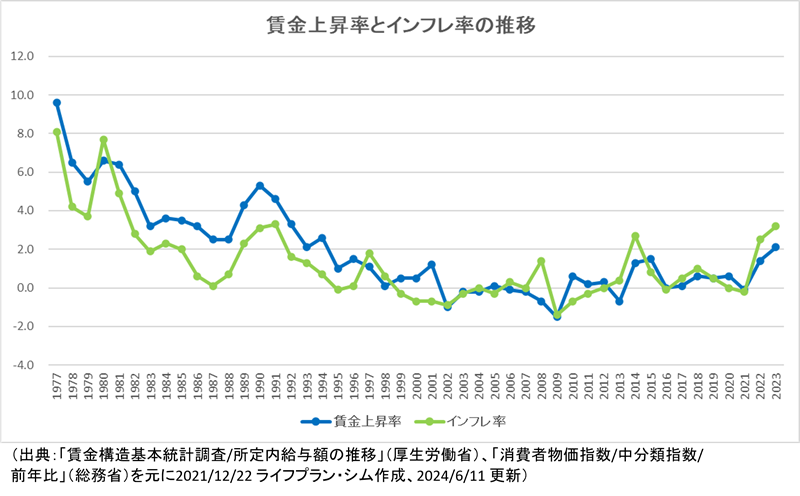

暦年課税では、所得税や相続税と同様に超過累進課税が適用され、相続税よりも高い税率が適用されるため、110万円を超える財産を一括して生前に贈与したくても、贈与税が高くて躊躇してしまう場合があります(グラフ参照)。一定の要件を満たす場合に、そうした生前贈与を可能とする制度として相続時清算課税があります。

原則として1月1日時点で60歳以上の父母、祖父母から、成人年齢(2022年4月1日からは18歳)以上の子または孫(推定相続人)に対して贈与した財産に適用できる課税方法で、贈与者ごとにこの課税方法を適用するかどうかを、受贈者が選択できる課税方法です。この課税方法を選択した年以降、該当の贈与者からの贈与財産全てが対象となり、贈与者が亡くなるまで暦年課税に戻すことはできません。なお、この課税方式を適用する贈与財産を受取った翌年に、相続時清算課税選択届書を提出し、以後、贈与の度にその翌年に申告する必要があります。申告しないと、その年の贈与についてはこの課税方法の適用が受けられません。

この課税方法を適用した贈与者からの贈与財産の毎年110万円までは贈与税が非課税となり、この控除分を除く累積額のうち、最大で2,500万円まで贈与税が非課税となります。これを超える財産に対しては一律20%の贈与税を、贈与が発生した年の翌年に一旦納税することになります。しかし最終的には、相続時にこの贈与財産(毎年110万円までの控除分を除く)を相続財産に加えて相続税を計算し、納税した贈与税を差し引いて清算することになるため、いわば相続税の一部を贈与税と言う形で前払いすることで、生前にまとまった財産の贈与を受けられる課税方法です。相続税額が納税した贈与税額より少ない場合は差額が還付されます。

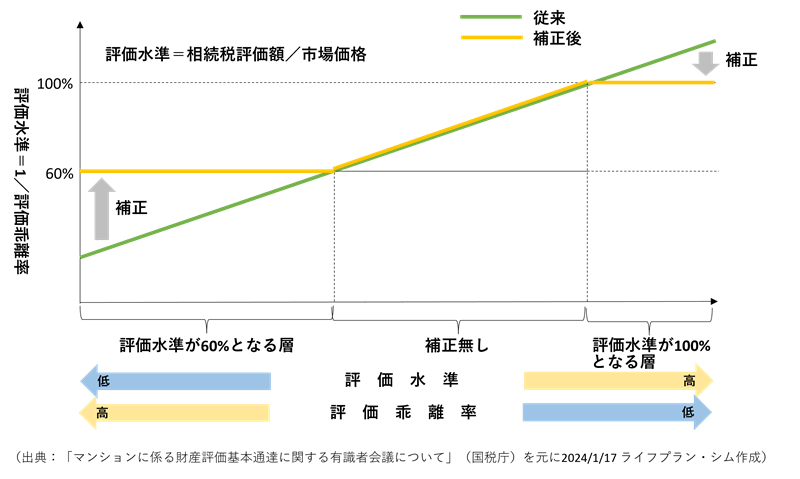

ただし、注意が必要なのは、原則として相続時の清算では贈与時の財産価額が適用されることです。したがって、贈与時の財産価額よりも相続時の財産価額が低下した場合には、相続時清算課税を適用しない場合と比較して相続税額が増加します。なお、土地、建物が災害により一定以上の被害を受けた場合には、相続時点で評価し直します。また、土地を生前贈与すると、相続税の小規模宅地等の特例(居住用330㎡以下、事業用400㎡以下は80%を、貸付事業用200㎡以下は50%を減額できる特例)が適用できなくなり、相続時の土地評価額が高くなり、相続税も増加します。逆に、相続時の財産価額が上昇した場合は、相続税が減少します。この点を踏まえ、贈与時と相続時の財産価額の変動リスクはどの程度かなどを推定して、相続時清算課税を選択するのか、選択したとしてもどの財産を生前贈与の対象にするかなど慎重に検討することが重要です。(2023/7/4 令和5年度税制改正により下線部加筆修正)

一般的には、賃貸不動産のように収益を生む財産を早く贈与することで、収益ごと贈与できるメリットや、将来値上りが見込める、あるいは少なくとも値下がりするリスクが無い、あるいは相続財産に生前贈与分を加算したとしても相続税が非課税の範囲内であることにより(2022/11/24 追記)、まとまった資金を一括贈与できるメリットなど(いずれの場合も、小規模宅地は除く)、明確なメリットが無い限り、生前贈与は暦年課税や特例の活用を考える方が無難と言えるでしょう。

なお、令和4年度の税制改正の議論の中で、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど(中略)の本格的な検討を進める、とありますので、今後も目が離せません。(2023/7/4 削除)

(出典:「贈与税がかかる場合」(国税庁)(https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4402.htm)他を元にライフプラン・シム作成)