住宅ローンの返済が退職後まで続く場合、年金収入だけでは貯蓄を大きく取り崩すことになり、老後資産が不足しかねません。

住宅ローン返済の軽減策と言えば、繰り上げ返済、もしくは金利の低いローンへの借り換えが一般的ですが、

住宅ローン金利が低い状況では、余裕資金でNISAの積立投資を行うことで、退職後の住宅ローン返済を軽減できる可能性があります。

ここでは、余裕資金を使って積立投資を行う場合と、繰り上げ返済を行う場合の軽減効果を比較した事例を紹介します。

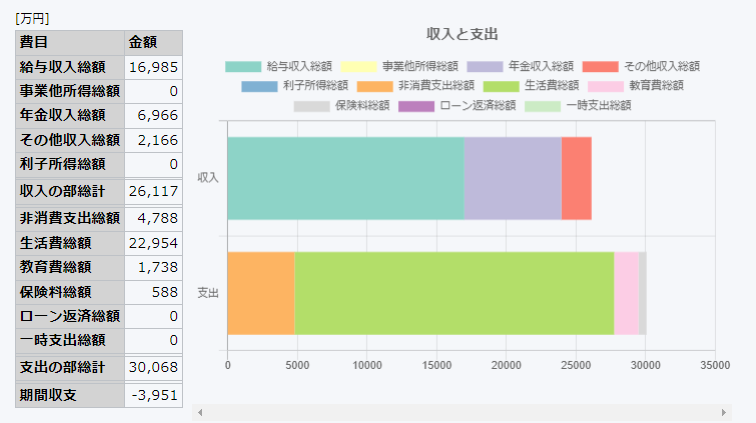

1. ベースモデル家族の基本情報

- 本人 会社員 40歳 年収700万円 60歳で定年退職予定

- 妻 パート 38歳 年収100万円 子供が大学卒業まで働く予定

- 子ども2人 10歳と8歳 (大学まで公立と仮定)

- 貯蓄 2,000万円(マイホーム購入のために蓄積)

- 現在の住居費 168万円(月額14万円、管理費込み、郊外の賃貸マンション)

- 住居費、教育費を除くその他の支出 336万円(月額28万円)

- 教育費 64万円(32万円×2人)

- 医療保険 終身払い 1人月額5,000円に夫婦で加入

- 全支出 580万円 収支 +55万円

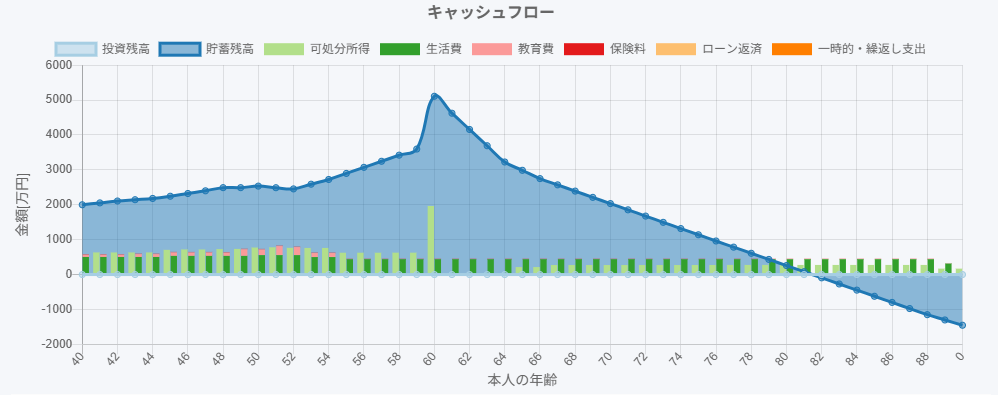

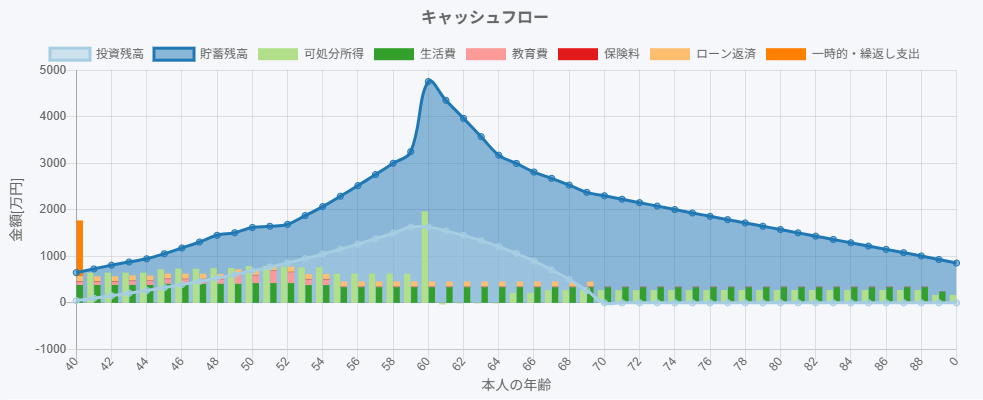

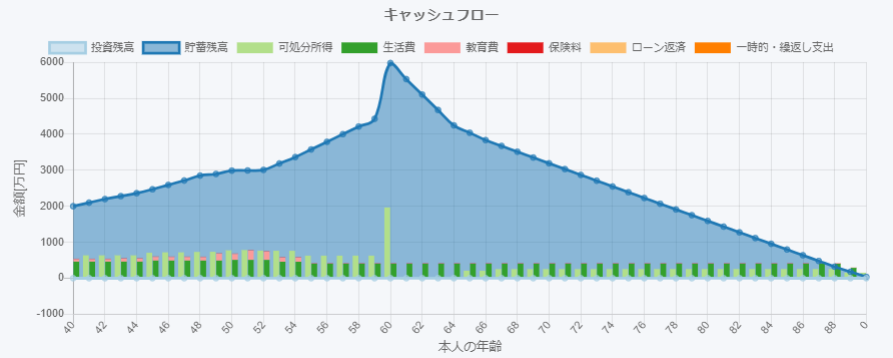

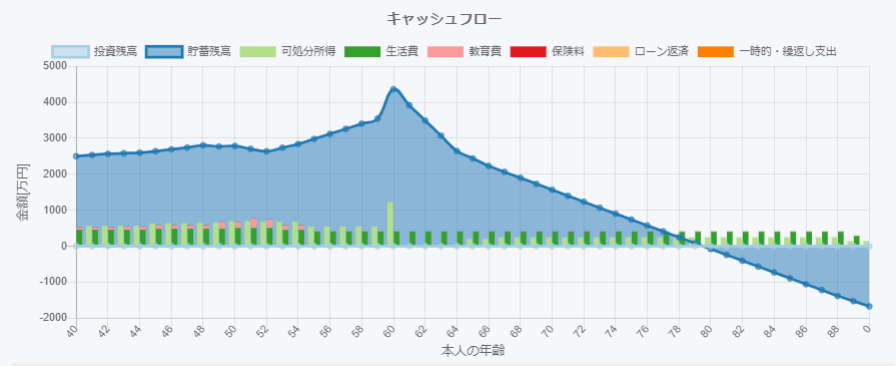

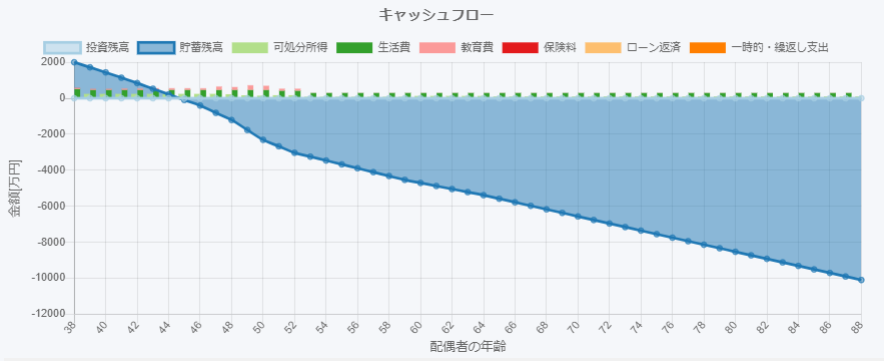

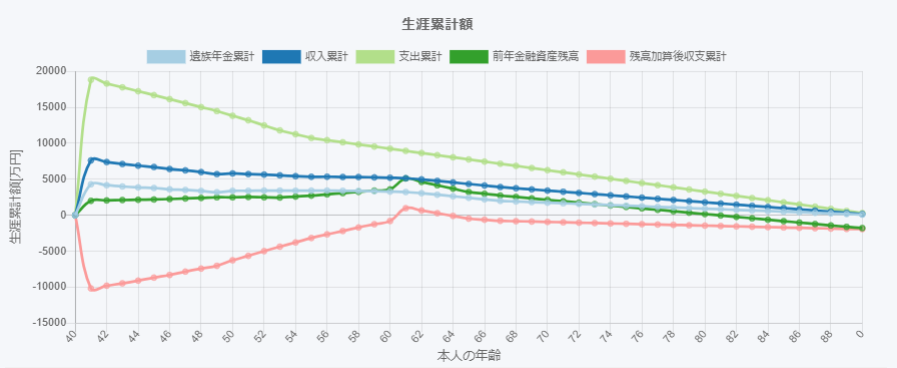

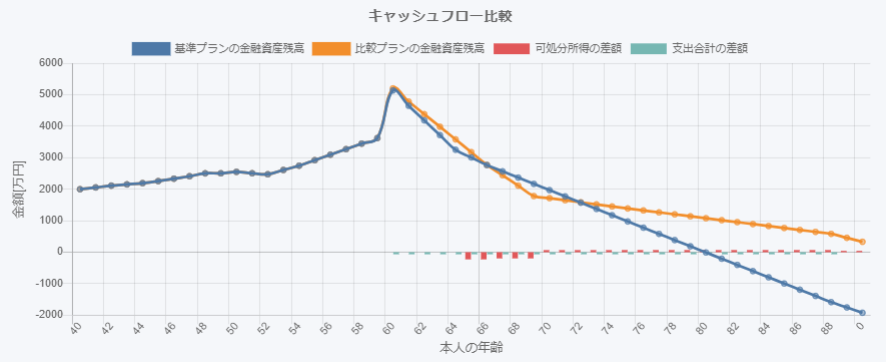

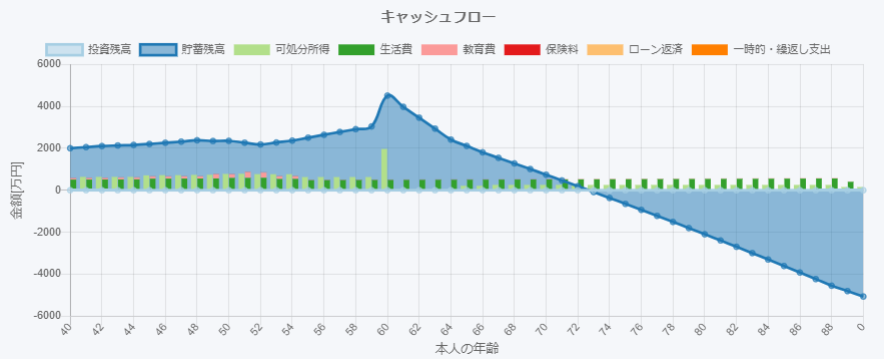

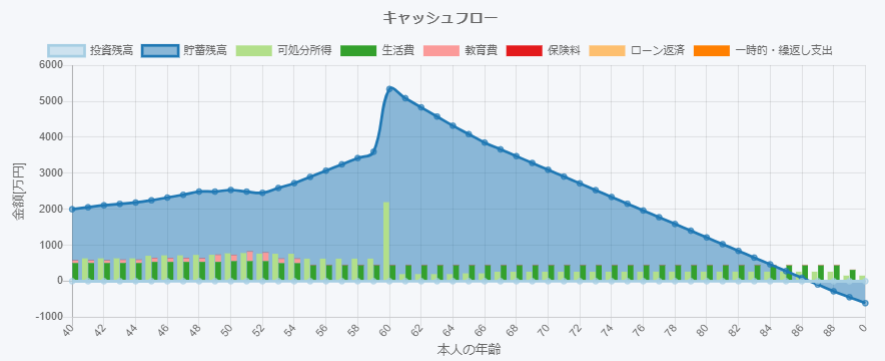

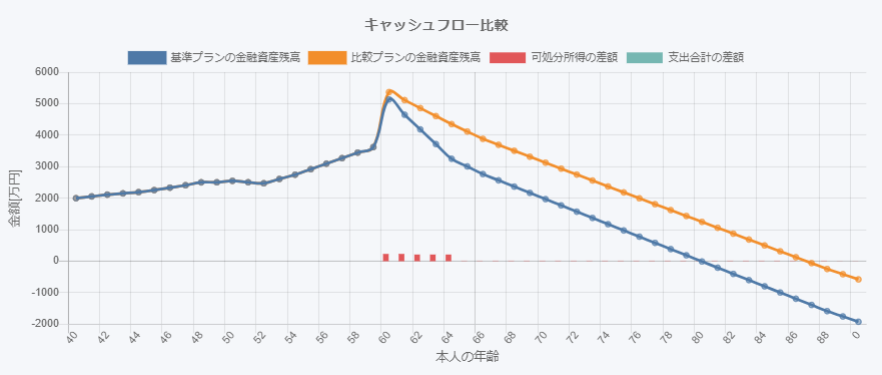

上記の基本情報を入力して、ライフプランシミュレーションを実行すると、以下の結果を得る。

2. ベースモデル家族のシミュレーション結果

- 現状の生活レベルを続けていくと、本人82歳ごろに資金不足となる

- それまではキャッシュが不足することはないため、老後の資金を中心に改善を図る必要あり

この家族がマイホームを購入した場合のシミュレーション結果は次の通り。

3. マイホーム購入物件の情報

- 物件価格 4,000万円(税込、郊外の新築マンション、省エネ基準適合住宅)

- 頭金 1,000万円

- 諸費用 200万円(物件価格の5%とする)

- 住宅ローン 3,000万円 0.7%変動金利 年間111万円×30年返済

- 住宅ローン控除 13年間で214万円 (16万円×13年の非課税収入とする)

- 住居費 共用部管理費、修繕積立金、その他住戸内修繕費、固定資産税など 月額4万円とする

- 将来のリフォーム費用は含んでいない(別途用意する必要がある)

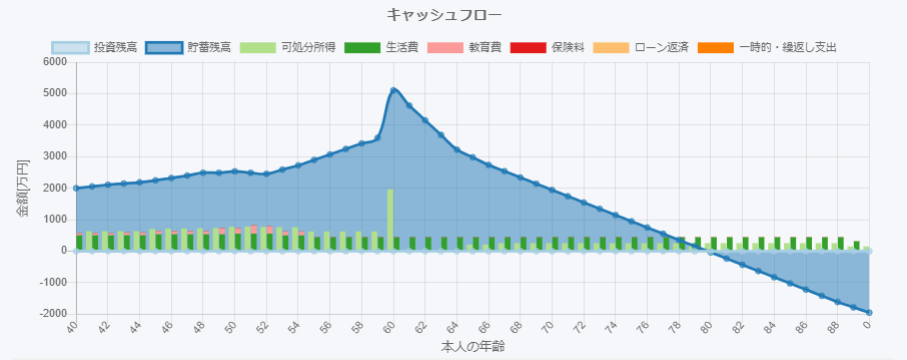

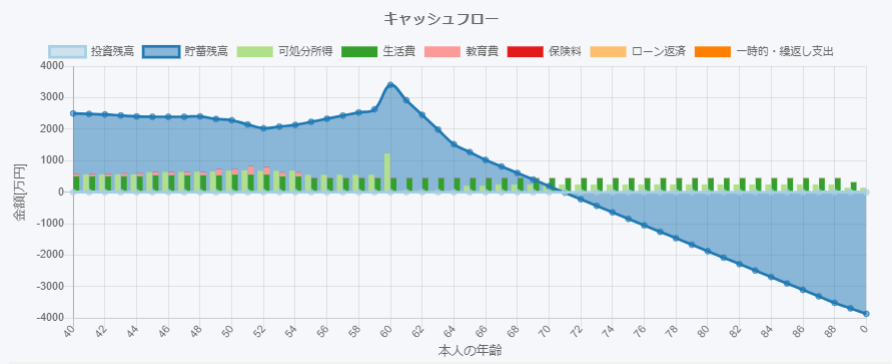

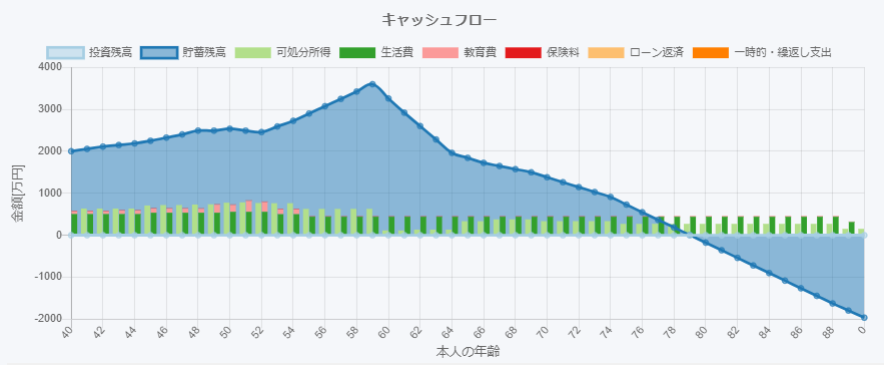

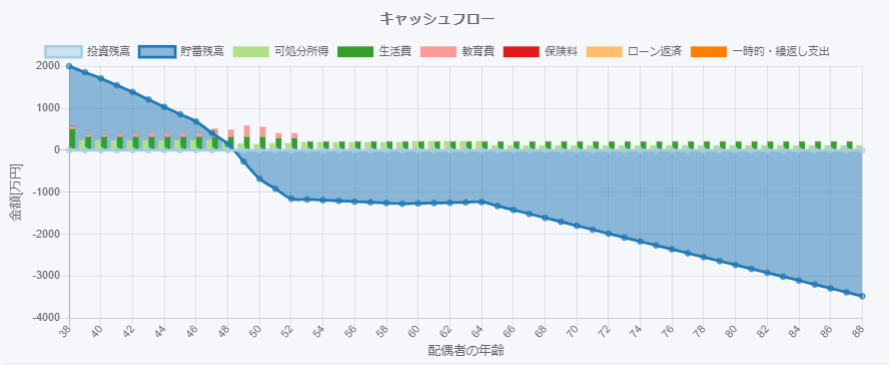

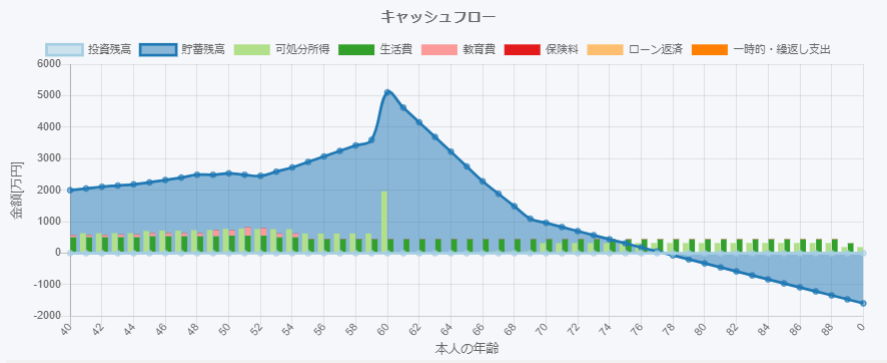

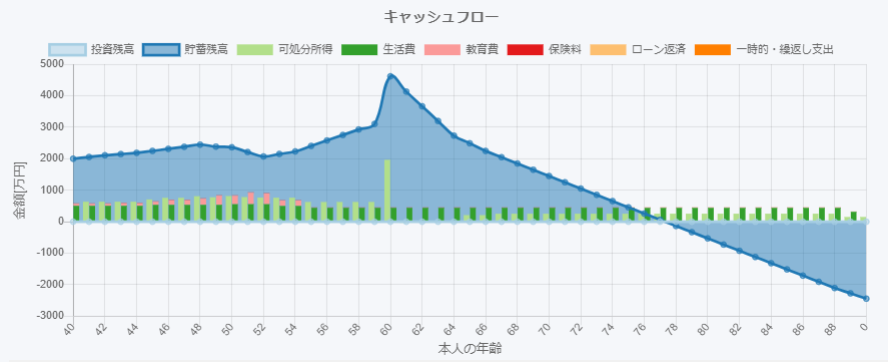

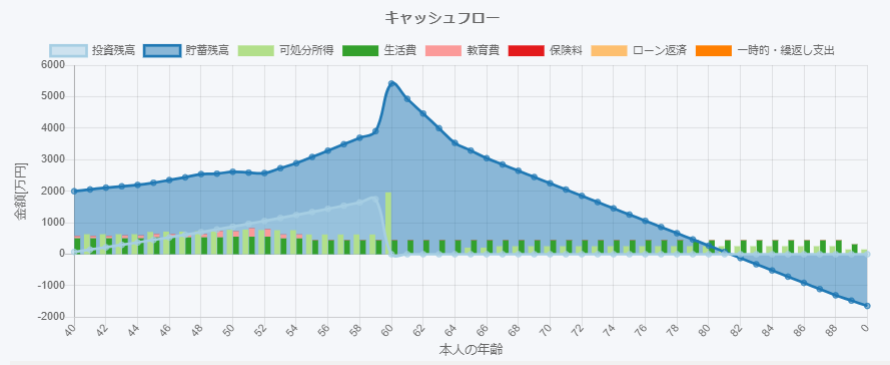

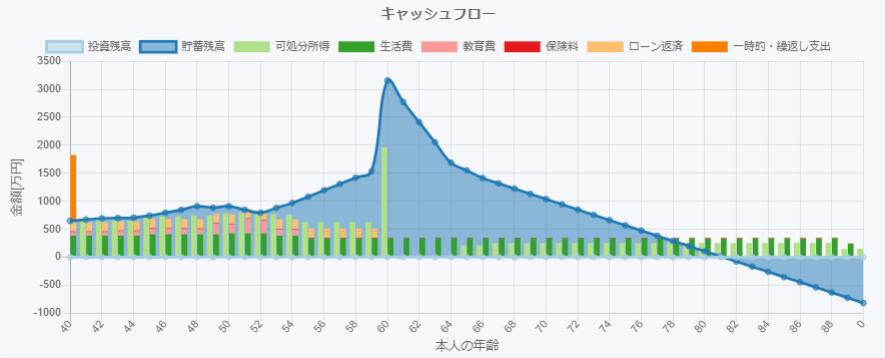

上記のマイホーム購入物件の情報を元に、住宅ローン、住宅ローン控除、住居費(生活費)、頭金と諸費用の一時的支出を入力して、

ライフプランシミュレーションを実行すると、以下の結果を得る。

4. マイホーム購入検討シミュレーションの結果

- 仮定した物件をマイホームとして購入すると、住居費(生活費)が減るため、住宅ローン返済後は支出が減少して資金不足となる年齢が本人82歳→84歳に改善する

- 頭金や諸費用の支払いにより金融資産の金額は減るが、84歳まではキャッシュが不足することはない

なお、一般的には、25~30年前後で住戸内の大規模なリフォームが必要になるため、その資金を準備する必要があること、

マンションの場合は50年前後で建て替えの可能性も出てくることから、場合によっては将来の課題となる。

5. 余裕資金の投資による住宅ローン返済の軽減の検討

住宅ローンの返済が退職後も続く場合は、退職後の年金生活での住宅ローン返済が重荷になる。現役時代に余裕資金があり、住宅ローンの金利が低ければ、

繰り上げ返済よりもNISA(非課税)を活用した積立投資を行うことにより、退職後の住宅ローン返済を軽減できる可能性がある。

まず、「積立投資額計算ツール」を使って、積立期間を通して、積立投資元本の合計が、金融資産残高の一定割合以下となるように、毎年の積立額を求める。

- 積立開始年齢:40歳

- 積立投資期間:20年

- 投資残高比率:40%

- 税引後利回り:5%/年

- 以上の条件により、投資可能額45万円/年(月々3.75万円)を得る→切上げて48万円/年(月々4万円)とする

- 期待利回りが5%となるよう、先進国株式(期待利回り7%/年)と先進国債券(期待利回り3%)をそれぞれ50%のミックスとする

- 購入手数料は無料、解約時の信託財産留保額(一般的には0.5%未満)は計算に含んでいない

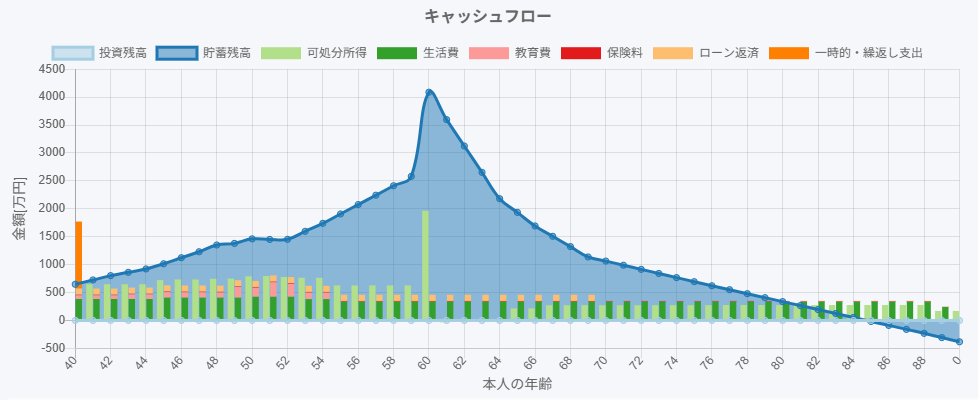

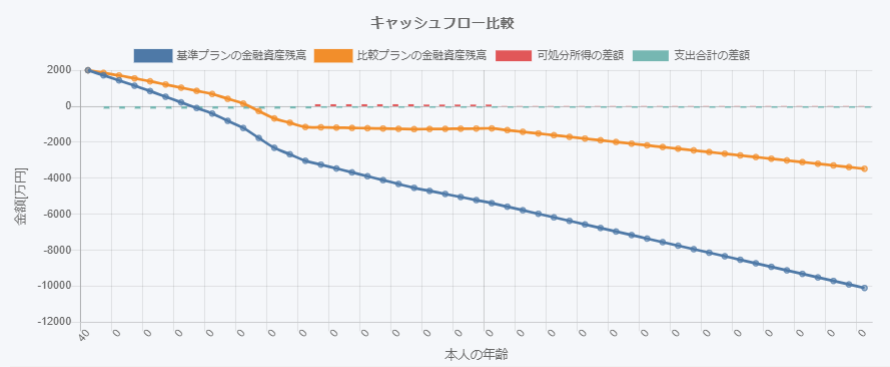

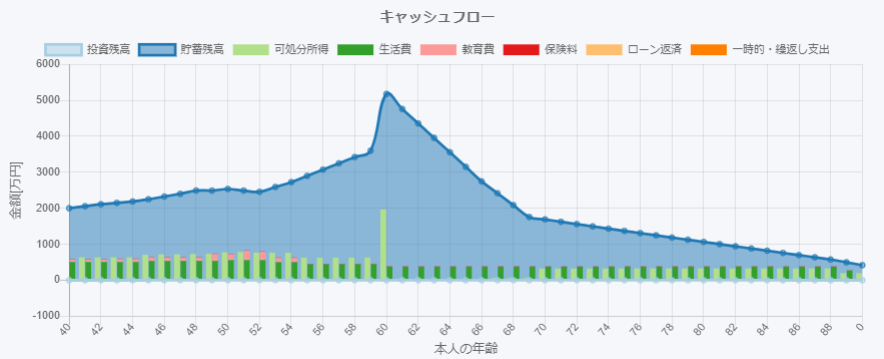

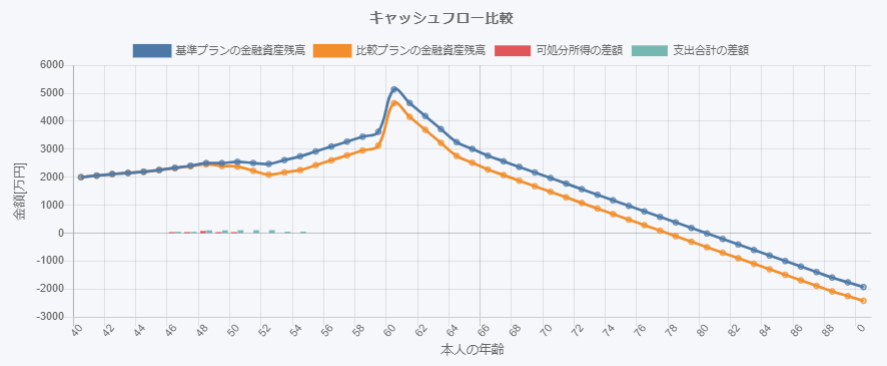

「資産運用計算ツール」の積立・運用・取崩の計算を用いて、積立期間20年、取崩期間10年として積立~取崩計算を実行し、得られた情報を

入力フォームに設定して、ライフプランシミュレーションを実行すると、以下の結果を得る。

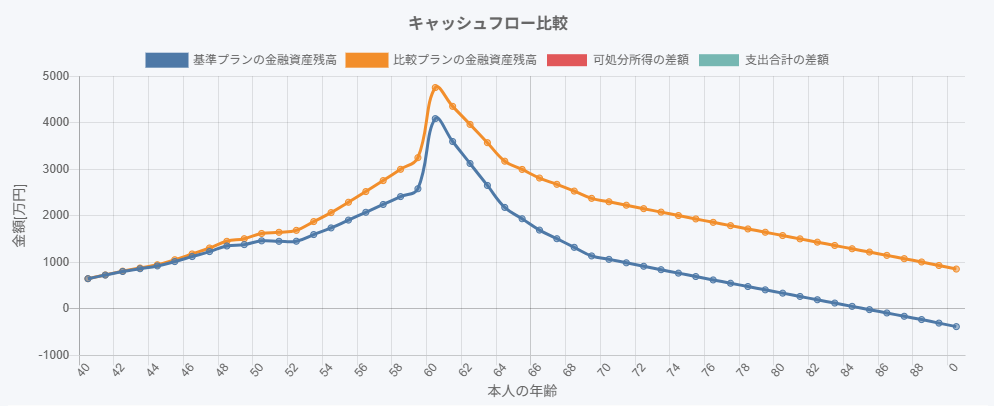

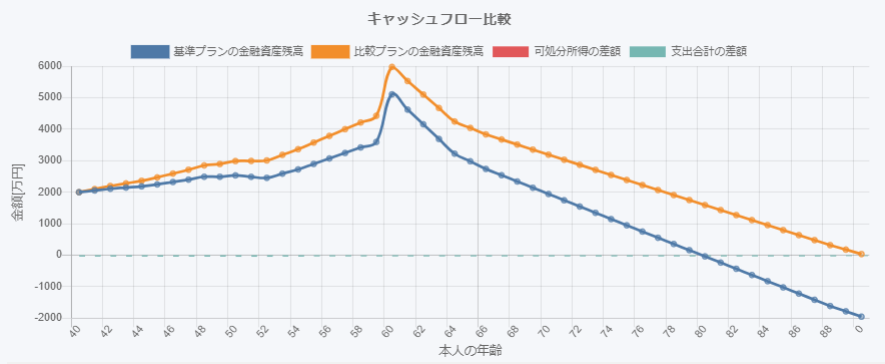

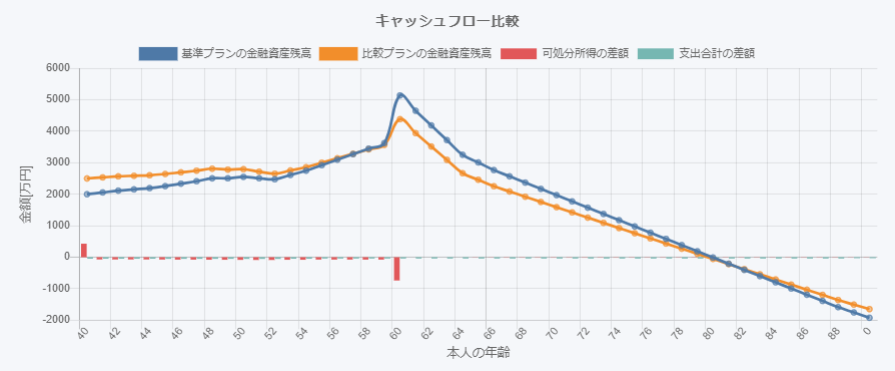

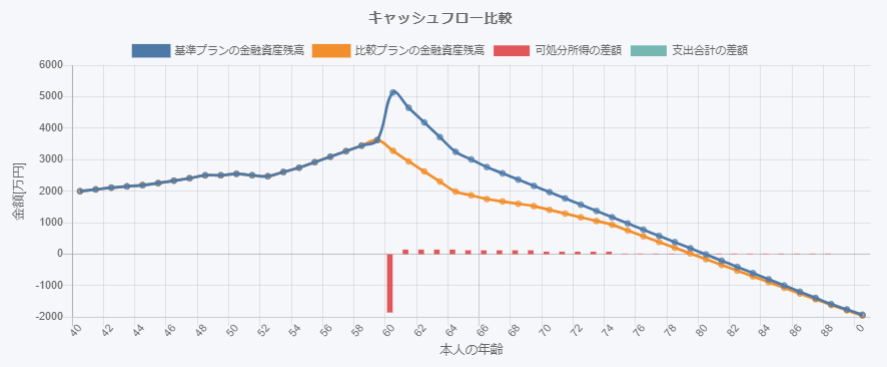

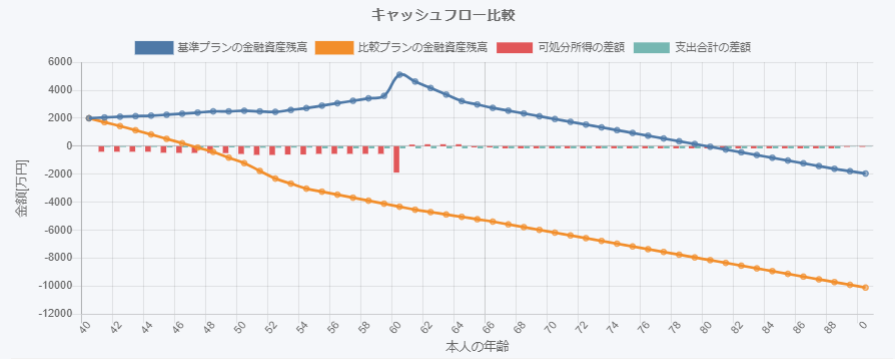

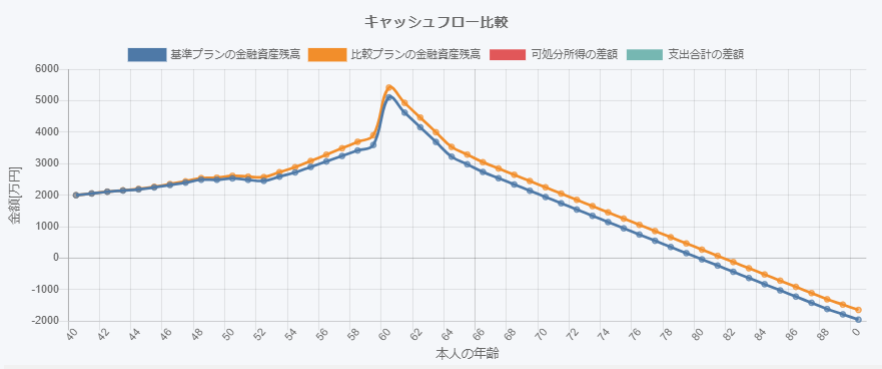

6. 積立投資を行った場合のシミュレーションの結果

- 20年間での積立元本960万円に対して、取崩総額は2,160万円(非課税、損益+1,200万円)

- 老後の資金不足が解消し、リフォーム費用などの捻出が可能

- 但し、あくまでも計算上の期待値であり、投資は期待を上回ることもあれば、最悪のケースでは元本割れのリスクもあり

- また、住宅ローンは変動金利であるが、金利一定と仮定しているため、仮に金利が上昇した場合には老後資金が悪化する

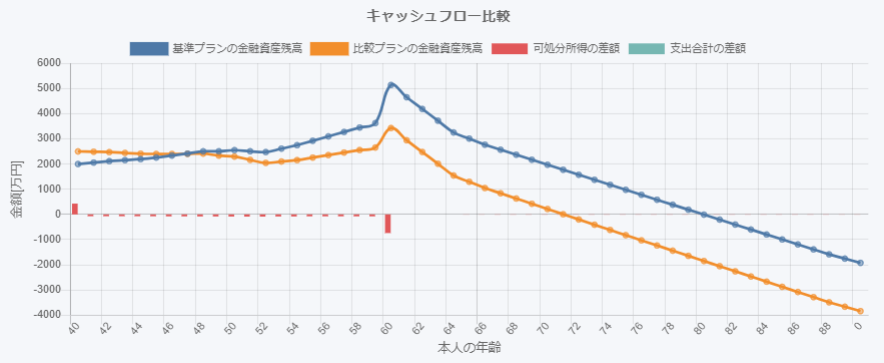

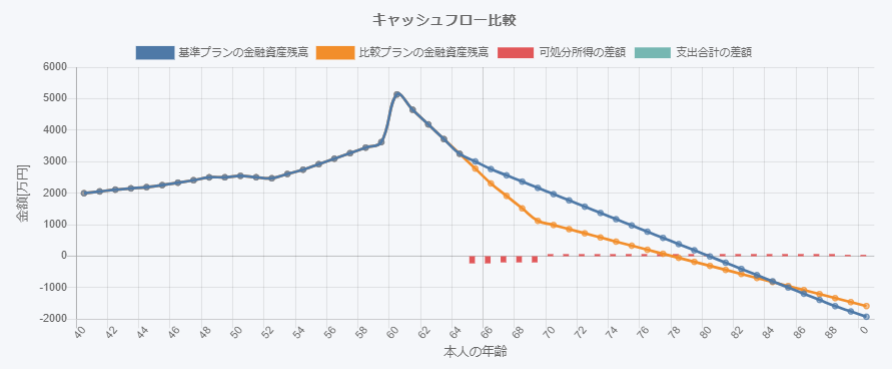

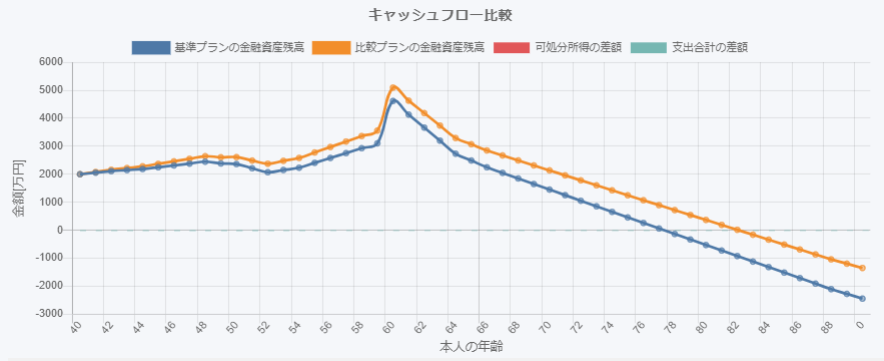

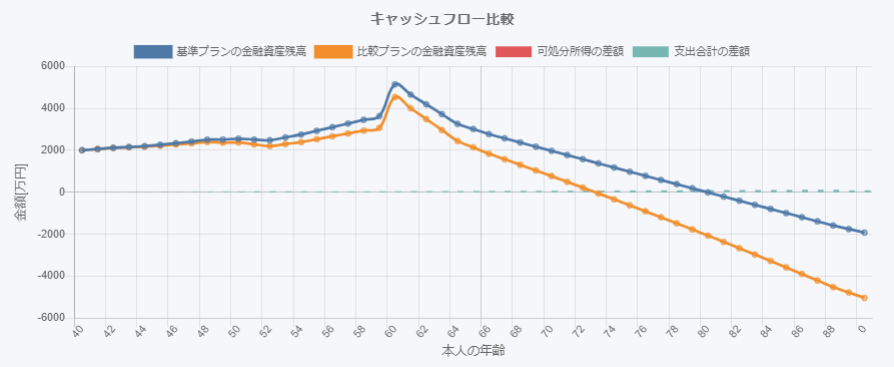

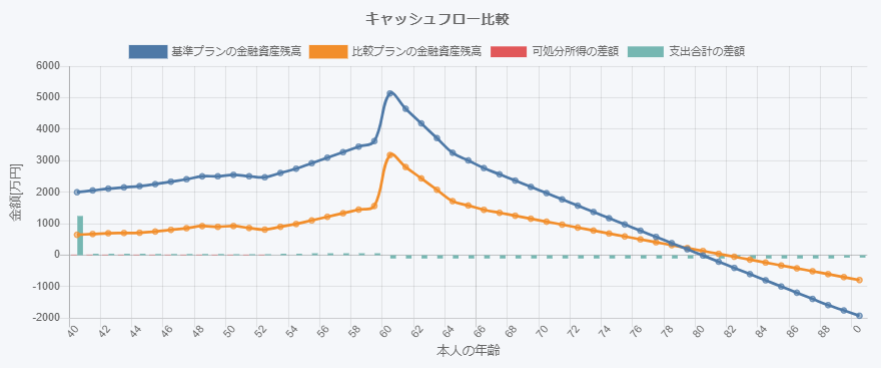

7. 住宅ローンの繰り上げ返済との比較

余裕資金を積立投資するのではなく、仮に貯蓄が貯まった10年後(本人50歳時)に、住宅ローンの期間短縮型の繰り上げ返済を10年分した場合の効果を

「ローン計算ツール」で計算すると、一括返済金額994万円(手数料を除く)で121万円の利息軽減効果となりますが、住宅ローン控除も28万円減少して、

実質93万円の軽減となります。

なお、期間短縮型の繰り上げ返済は、早くに実施するほど効果が高くなります。

このように、積立投資による住宅ローン返済の軽減効果は、繰り上げ返済よりも大きくなる可能性があります。

ただし、積立投資にはリスクがあり、繰り上げ返済は確実です。

住宅ローン金利が上がれば繰り上げ返済の効果も上昇します。

キャッシュフローの状況と、ご自分のリスク許容度を考慮して住宅ローン返済の軽減策を選ぶことが重要です。

リスク許容度が低い方は、期待利回りを下げたポートフォリオを組めば、効果は減りますが積立投資のリスクを下げることも可能です。

ただし、繰り上げ返済は後から考えられますが、積立投資は時間がかかるため、できるだけ早いうちに考える必要があります。

積立投資を始めておけば、金利の状況を見て、繰り上げ返済を組み合わせる、繰り上げ返済に切り替えるなど、柔軟な対応も可能です。

8. 注意事項

本資料は、ライフプランシミュレーションを用いて、住宅ローンの返済を軽減する方法として、積立投資を検討する事例を示したものです。

ここで用いられている家族情報や物件情報などは架空のものであり、実在する個人に属するものではありません。

また、ここに示した金額等は一例であり、マイホームが購入可能な条件、投資可能な条件や結論を一義的に示すものではありません。

実際の検討においては、個々の金額等を当てはめ、また、将来のライフプランや他の様々な条件、リスクを加味してご検討ください。

9. 作成

10. 参考資料