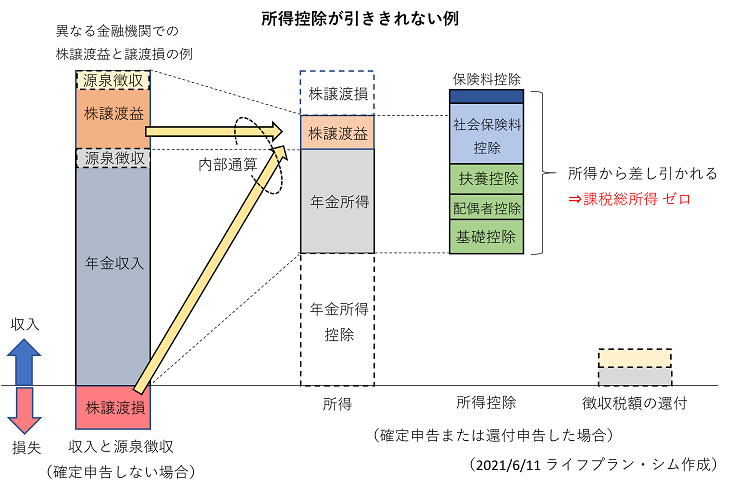

記事「上場株式、投資信託等の損益通算(確定申告)」 では、上場株式や投資信託などの範囲内で損益通算や繰越控除ができることを説明しましたが、ここでは範囲を広げて、さまざまな所得の間での損益通算について取り上げます。

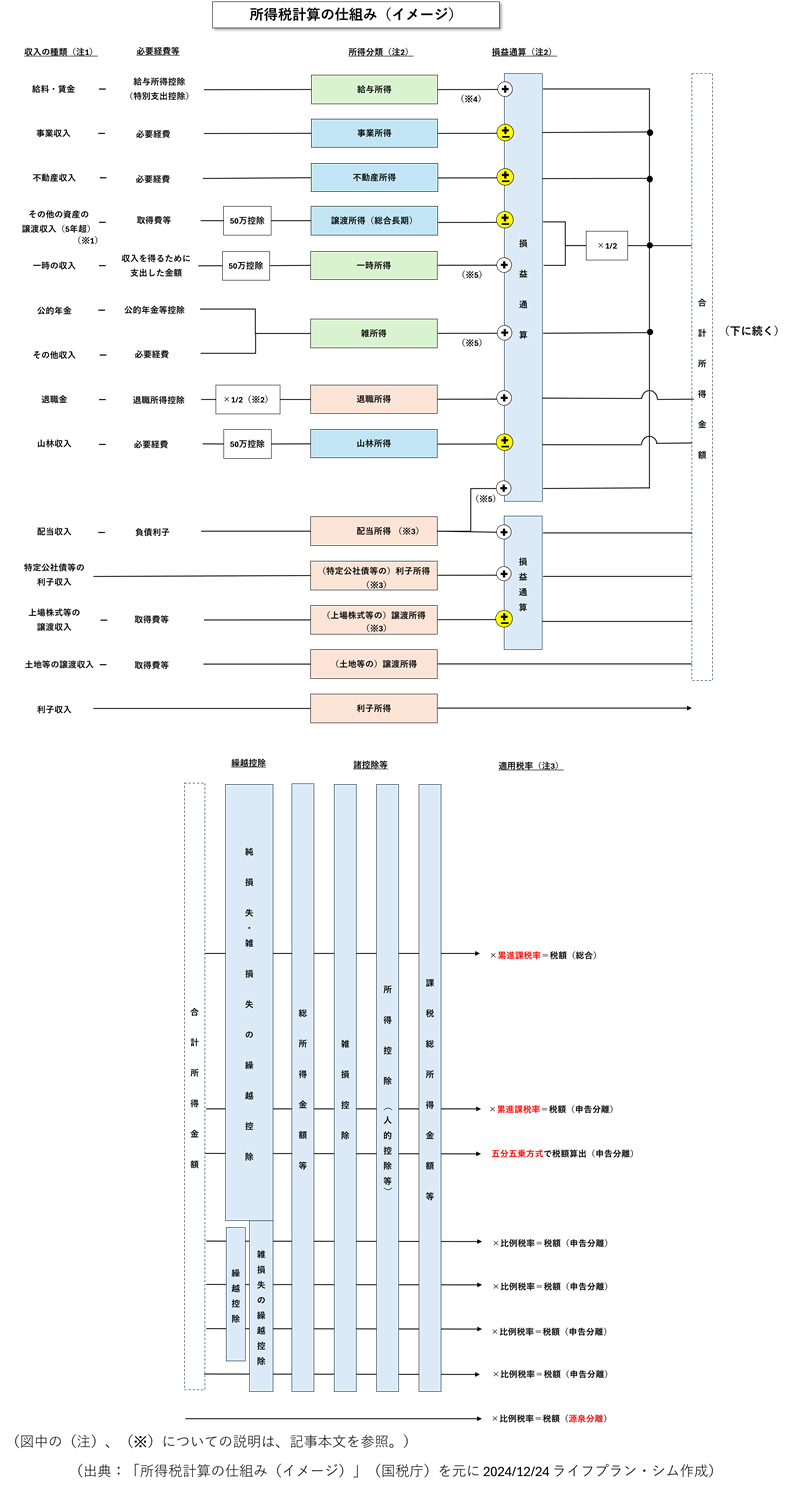

図は、国税庁の「所得税計算の仕組み(イメージ)」(出典を参照)を元に作成したものです。図の見方ですが、一番左が「収入」で、そこから「経費」や「控除」が差し引かれて、一番右の「税額」の計算に至る流れになっています。途中で、「損益通算」や「繰越控除」がされていますが、その対象範囲が一つのポイントになります。

ただし、本図には所得税計算の全てが記載されている訳ではありませんのでご注意ください。また、図に付けられた(注)、(※)については、末尾の説明文をご参照ください。また、大きな損失が生じた場合や、どこまで損益通算可能であるか分からない場合などは、税理士などにご相談ください。

損益通算

基本的に、同一の所得内での損益通算(内部通算)は可能ですが、不動産所得、事業所得、山林所得、譲渡所得については、損失が同一所得内で相殺しきれずに残った場合に、その損失を一定の順序にしたがって他の所得から控除することができます。給与所得、一時所得、雑所得、配当所得については、計算上損失が生じることはありますが、損失を他の所得から控除することはできません。また、退職所得、利子所得については、計算上損失が生じません。

ただし、不動産所得の計算で生じた損失の金額のうち、別荘など生活に通常必要のない資産の貸し付けにかかるものや、土地を取得するための借入金の利子に相当する部分の金額などは、損失が生じなかったものとして計算されます。

また、ここでの譲渡所得は、不動産、上場株式等を除く、その他の資産の譲渡所得です。なお、趣味、娯楽、保養や鑑賞を目的とするなど、生活に通常必要でない資産や、1個または1組の価格が30万円を超える貴金属、書画、骨董などに関して生じた損失は、他の所得との損益通算はできません。

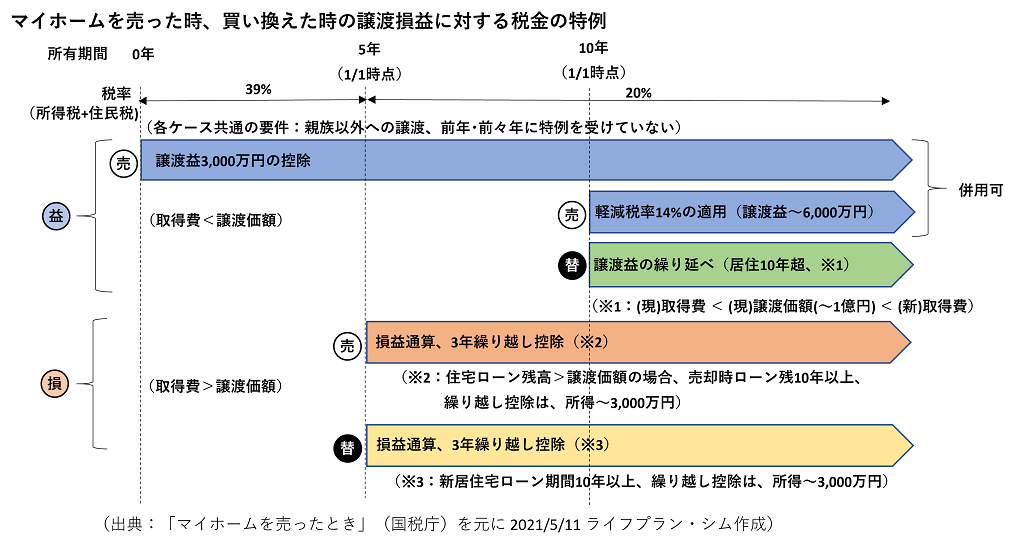

不動産の譲渡所得は分離課税(短期と長期で税率が異なる)が適用され、他の所得と損益通算できませんが、居住用財産の譲渡損失については、一定の要件を満たせば他の所得との損益通算ができ、相殺しきれない損失は翌年以降3年間繰り越すことができます。

上場株式等の譲渡損失は、申告分離課税を選択した配当所得、特定公社債等の利子所得と損益通算することができます。また、相殺しきれない損失は、翌年以降3年間繰り越すことができます。

譲渡所得の詳細については、記事「資産を売却した時の税金」 もお読みください。

純損失・雑損失の繰越控除

災害、盗難、横領などにより損害を受けた場合に、損失から一定の金額を差し引いた金額を、所得から控除することができます。これを雑損控除と言い、雑損控除で相殺しきれない損失があった場合は、翌年以降3年間繰り越すことができます。

確定申告の青色申告者(不動産、事業、山林の所得者)については、事業活動等で発生した純損失が、前述の損益通算で相殺しきれない場合、翌年以降3年間繰り越すことができます。

先物取引にかかる雑所得等

商品先物取引や金融商品先物取引などがあり、後者にはFX取引も含まれます(暗号資産の取引は含まれません)。先物取引で差金等を決済した場合に、その事業所得、譲渡所得、雑所得(これらを「先物取引にかかる雑所得等」と言う)は、他の所得と区分して、所得税15%(住民税5%)の税率による申告分離課税となります。

これらに損失が生じて、この所得区分内で相殺しきれない場合は、他の所得との損益通算はできませんが、翌年以降3年間繰り越すことができできます。繰り越した損失は、繰り越された年の同じ先物取引にかかる雑所得等から、決められた手順で控除することができます。

《図中の(注)(※)の説明》

(注1)主な収入を揚げており、この他に「先物取引にかかる雑所得等」などがある。これらは他の雑所得と異なり、繰越控除が可能であったり、比例税率が適用されるなどの特別措置がある。また、各種所得の課税方式についても、図の課税方法のほか、源泉分離課税や申告分離課税が適用される場合がある。

(注2)各種所得の金額および課税所得の金額の計算上、一定の特別控除額等が適用される場合がある。

(注3)基準所得金額(下記※3の確定申告不要制度を適用しないで計算した合計所得金額から、損失の繰越控除および土地等の譲渡所得の特別控除による控除をした後の金額)から3.3億円を控除した金額に22.5%の税率を乗じた金額が納めるべき税額を超える場合には、その超える金額に相当する所得税を課す(令和7年分以後の所得税について適用)。

(※1)「その他の資産の譲渡収入」は、土地、建物および株式等以外の資産を譲渡した場合。50万円の特別控除は、所有期間が5年以内の短期譲渡所得の譲渡益から先に控除し、控除しきれない場合は長期控除所得の譲渡益から控除する。短期譲渡所得については、合計所得金額を求める計算において1/2されない。

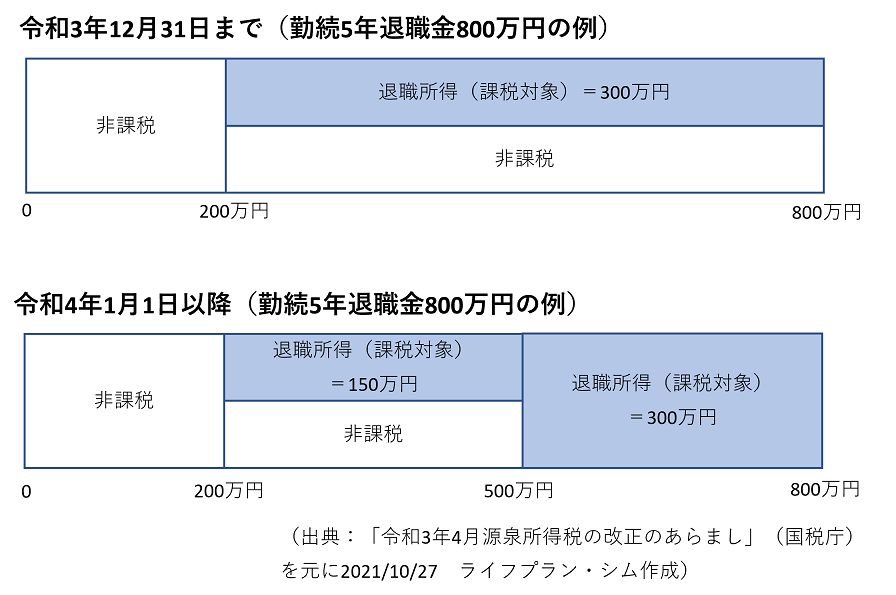

(※2)勤続年数5年以下の者が支払いを受ける退職金(法人役員等以外の者が支払いを受ける退職金については、退職所得控除を控除した残額のうち300万円を超える部分に限る。)については、2分の1課税を適用しない。

(※3)「配当所得」、「特定公社債等の利子所得」および「上場株式等の譲渡所得」については、一定の要件の下、源泉徴収のみで納税を完了することができる(確定申告不要)。「上場株式等の配当所得」については、申告する際、総合課税(配当控除適用可)と申告分離課税のいずれかを選択可能。「上場株式等の譲渡損失」と「上場株式等の配当所得」および「特定公社債等の利子所得」との間は損益通算可能。

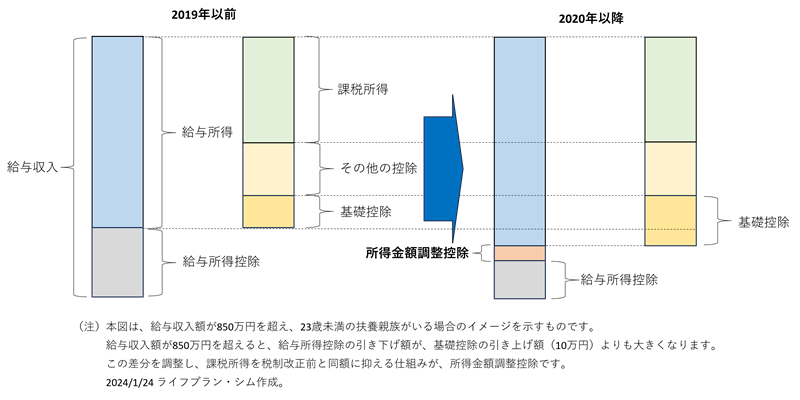

(※4)23歳未満の扶養親族や特別障害者である扶養親族等を有する者等については、平成30年度改正において行われた給与所得控除額が頭打ちとなる給与収入の850万円超への引き下げによる負担増が生じないよう、所得金額調整控除により調整。給与・年金の両方を有する者については、平成30年度改正において行われた給与所得控除・公的年金等控除から基礎控除への振替による負担増が生じないよう所得金額調整控除により調整。

(※5)これらの所得に係る損失額は他の所得金額と通算することができない。

(出典:「所得税計算の仕組む(イメージ)」(国税庁)(https://www.mof.go.jp/tax_policy/summary/income/024.pdf)を元に、ライフプラン・シム作成)