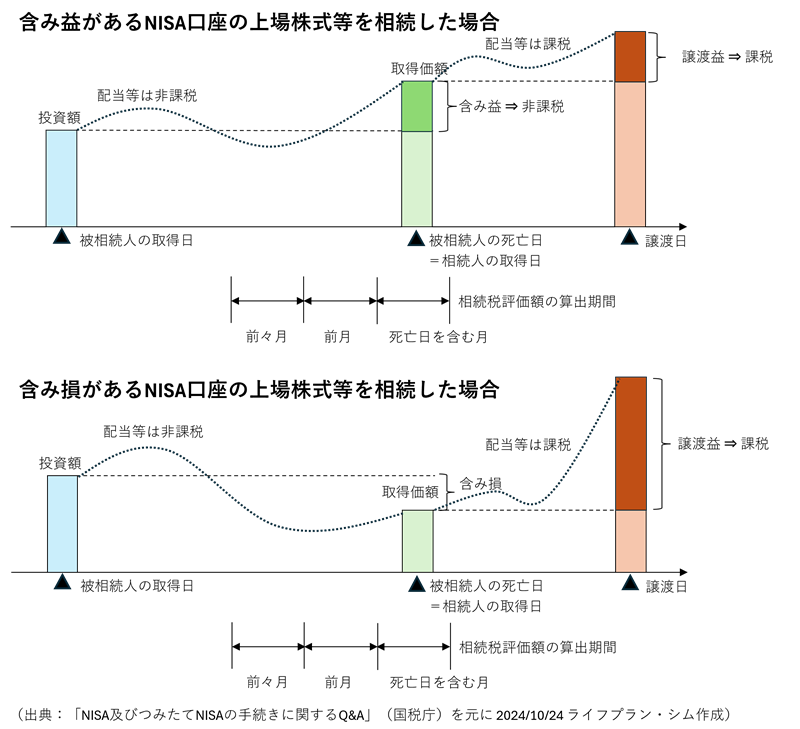

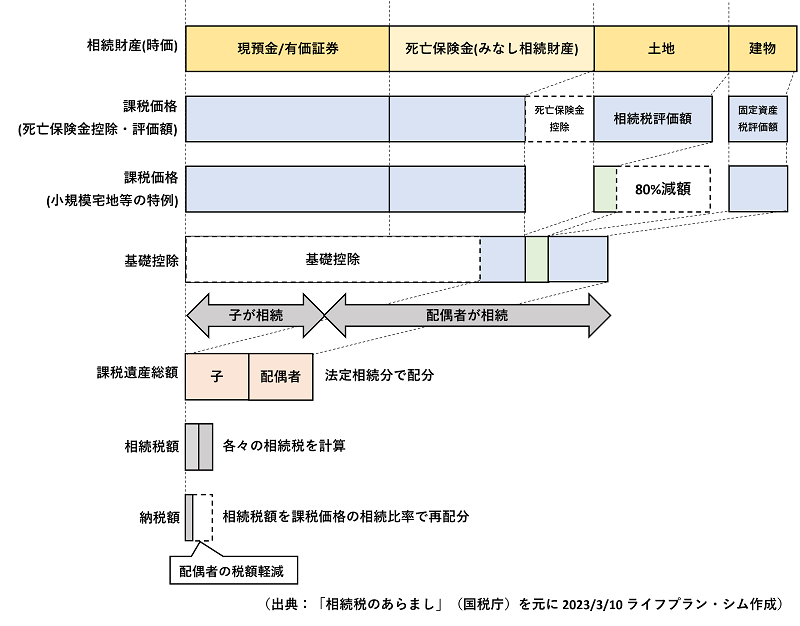

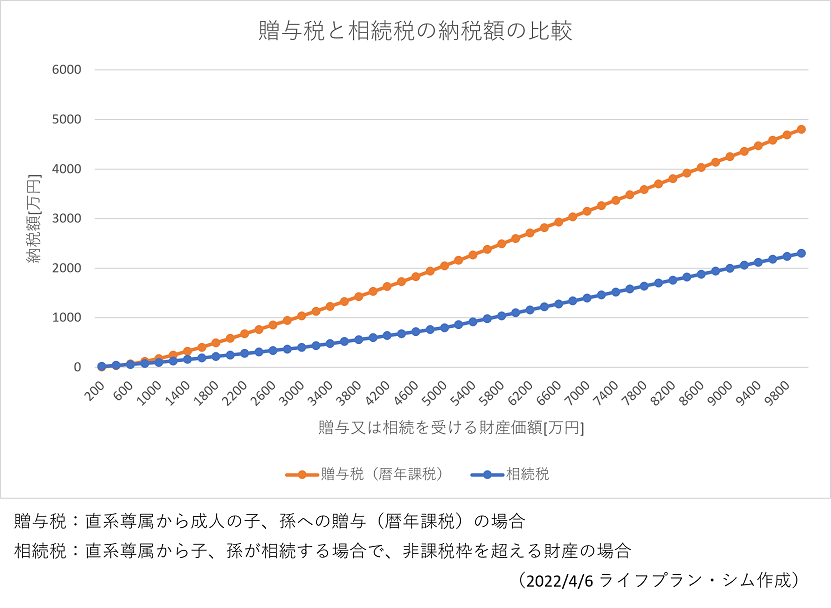

相続税は、相続財産すべてに課税されるわけではなく、3,000万円+600万円×法定相続人の数で計算される基礎控除分が減額され、生命保険の死亡保険金、死亡後3年以内に支給が確定された死亡退職金については、500万円×法定相続人の数で計算される非課税枠があります。また、債務も控除対象です。これらは相続財産の課税対象額を減額するものです。

一方、被相続人(亡くなった方)の配偶者には、「配偶者の税額の軽減」制度があります。実際に配偶者が取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(1)1億6千万円、(2)配偶者の法定相続分相当額

つまり、配偶者が取得する、1億6千万円までの遺産には(法定相続分を超えても)相続税は掛からず、法定相続分相当額の範囲であれば、1億6千万円を超えても相続税は掛からない、という制度です。

但し、相続税の申告期限内(死亡したことを知った翌日から10ヶ月以内)に、相続人による遺産分割された部分について適用されるもので、この制度の適用のためには、結果として納税額がゼロであっても申告しなければなりません。なお、分割協議が終わっていない遺産については、申告することで3年の猶予が与えられます。

このように、大抵のケースでは、配偶者に対しては相続税は掛からない、ということになります。心細い中で、これは大きな安心材料になりますね。但し、目先の相続税が掛からないからと言って、配偶者が多くの遺産を相続してしまうと、その先の配偶者の相続の時に相続税が余計にかかる場合もありますので注意が必要です。2度の相続で基礎控除額を最大限活用できるように、先にお子さんもある程度相続した方が、トータルの相続税を低く抑えられる場合もありますので、くれぐれもよくお考え下さい。(2022/8/4 追記)

(出典:「配偶者の税額の軽減」(国税庁)(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4158.htm)