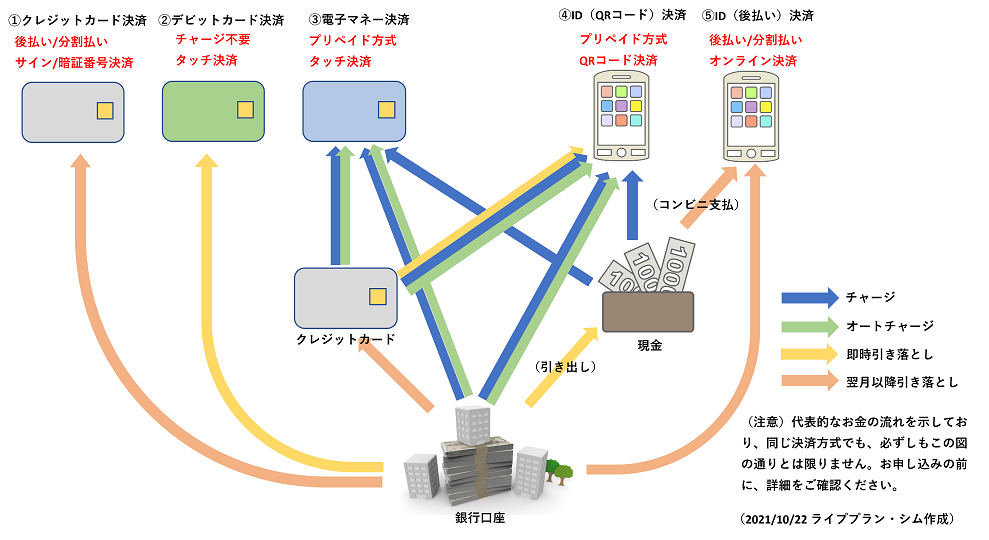

ご存じのように、現在では様々なキャッシュレス決済方法が普及しており、皆さんも複数の決済手段を利用されていることと思います。ここで、今一度キャッシュレス決済方法の仕組みを整理すると共に、使い過ぎないための管理方法について考えてみます。

キャッシュレス決済の分類の仕方にはいくつかありますが、ここでは主に支払いの仕組みに着目して、

①クレジットカード決済

②デビットカード(引き落しICカード)決済

③電子マネー(プリペイドICカード)決済

④ID(QRコード)決済

⑤ID(後払い)決済

の5つに分類します。実はどれもユーザを識別するIDを使用している点では広義のID決済と言えなくはありませんが、そのIDの読み取り方法の違いや、セキュリティ対策の違い(ネットとの連携を含む)、利便性の追及により進化した結果の分類と言えます。特に④⑤ID決済は、ここ数年で急成長の決済方法で、これからも進化が続くものと思われます。

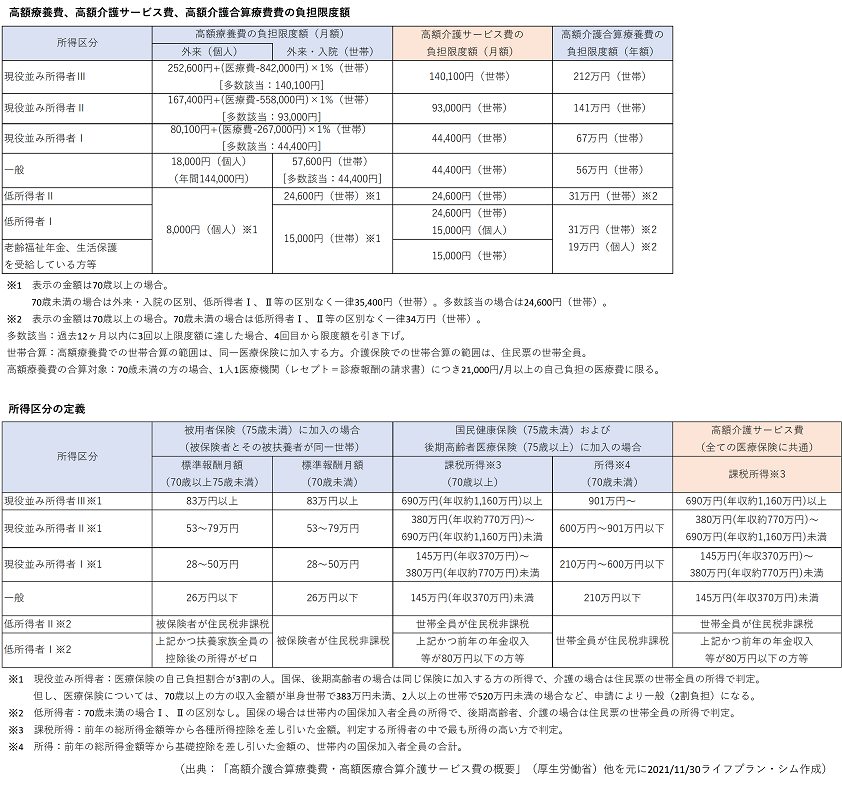

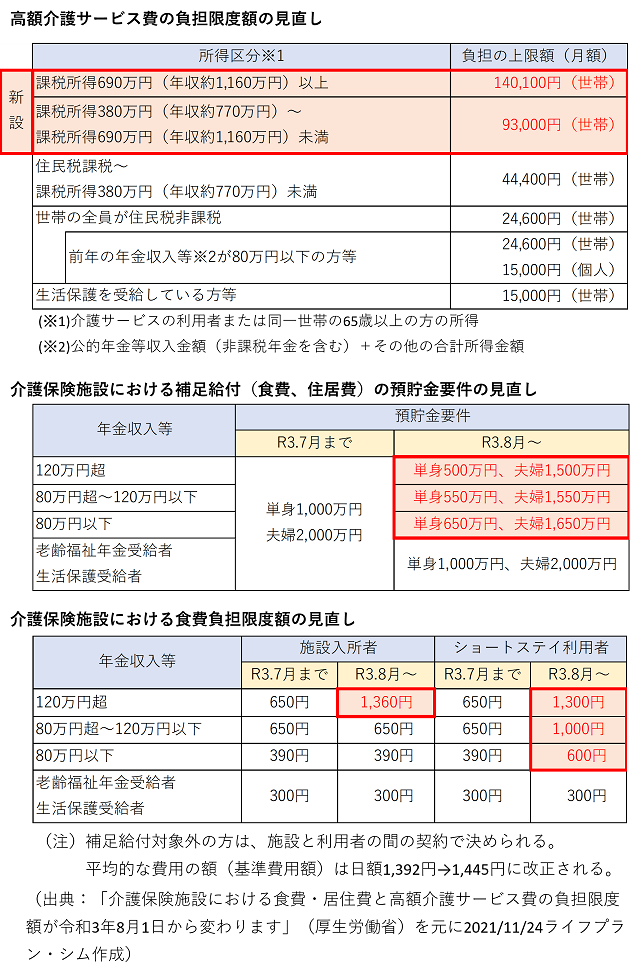

それぞれの特徴を見て行くと、

①クレジットカード決済は、翌月以降にまとめて支払い、もしくは分割払いが可能で、サインや暗証番号入力が主ですが、最近ではICチップを使用したタッチ決済も可能になっています。タッチ決済では利用額に上限があり、一定の安全性を担保しています。

②デビットカード決済は、その意味の通り銀行口座から都度引き落とす方式で、使い方は①クレジットカードと③電子マネーに似ていますが、事前のチャージが不要などの特徴があります。タッチ決済では利用額の上限などにより、一定の安全性を担保しています。

③電子マネーは、お財布のように一度チャージしてそこから支払うプリペイド方式で、交通系や流通系などがあり、クレジットカードや銀行口座、特定の入金機などからチャージできます。タッチ決済ですが、チャージ金額には上限があり、一定の安全性を担保しています。携帯やスマホにICチップを内臓した機種ではカードの代わりになります。

④ID(QRコード)決済は、物理的なカードやICチップは不要で、スマホ(アプリ)を通してセキュアな通信を行って認証する方式で、ネットとの親和性も高いのが特徴です。①クレジットカードと③電子マネーの支払方法を合わせ持ち、銀行口座、特定のATM、特定のクレジットカードなどからチャージするプリペイド方式で、チャージ残高から支払ったり、登録したクレジットカードから支払うこともできます。実店舗での支払いもお店のQRコードを読み取る、または自身のQRコードを読み取ってもらって支払うことができます。また、アカウント間での送金が手数料なしにできるところも特徴です。

⑤ID(後払い)決済はプリペイド方式ではなく、クレジットカードと同様に翌月にまとめて支払い、数回の分割払いなどを基本とする方式です。銀行振込やコンビニ支払い(どちらも手数料あり)、銀行引き落としなどにより決済できます。メールアドレスと携帯電話番号だけで登録ができ、クレジットカードのような入会審査が無く手軽に始められるのが特徴です。利用状況によりAIが利用可能上限額などを都度与信する仕組みです。

このように様々なキャッシュレス決済の選択肢が増え、お店によっては特定の決済手段しか使えないことから、多くの方が複数の決済手段を保有し、使い勝手の良さからついつい使い過ぎをしてしまいがちです。カードやアカウントが増えてしまうと、自分がいくら使ったかを調べるのも大変で、気が付いたら銀行口座の残高が不足して引き落とせないなどの事態にもなりかねません。そんな使い過ぎを防ぐためにも、決済手段を利用する際には、一定のルールを設けることを推奨します。

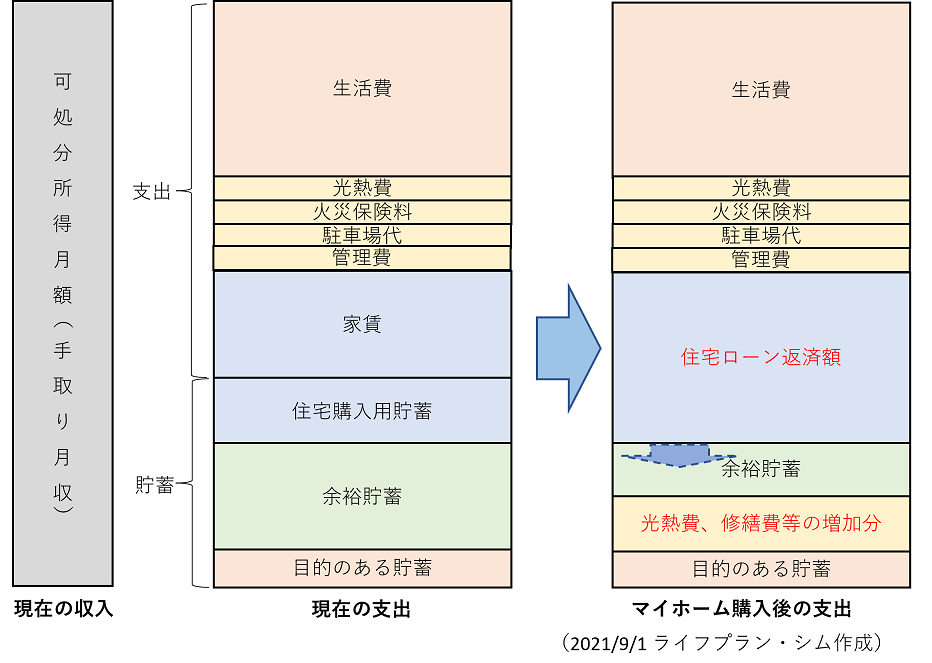

まず、改めて言うまでもありませんが、決済手段に銀行口座を紐付ける場合は一つの銀行口座に決めることです。図に示したように、殆どの決済手段は最終的に銀行口座と紐づくことから、どなたも給与や年金振込口座などの入金口座をお持ちと思いますので、その口座を登録すると決めておけば日常の収支が一元管理できます。決済手段にクレジットカードを登録する場合でも、そのクレジットカードの引き落としも同じ銀行口座を登録しておけば、最終的に一つの銀行口座から支払われます(なお、通常、本人名義のクレジットカード、銀行口座しか登録できないため、注意してください)。

次に、月々の支出には、家賃、光熱費、通信費、保険料、ローン返済など、ほぼ一定額を支払う固定費と、食費、服飾費、交際費、旅費など利用の都度支払う変動費があります。通常、固定費は銀行口座からの引き落としかクレジットカード支払いが一般的ですが、変動費の支払いは現金、クレジットカード、電子マネー、ID決済など多種多様になります。現金や、プリペイド方式は、銀行口座に引き出し記録やチャージ記録が残りますから(クレジットカードチャージを除く)、1ヶ月間のこれらの合計の上限額を決めておけば比較的容易に管理できます。一方、クレジットカードが固定費と変動費の支払に使われている場合は少々厄介です。クレジットカードの利用状況を確認して固定費と変動費を仕分けし、変動費の使い過ぎがないかを見る必要があります。これらを簡単に仕分けるには、固定費と変動費でクレジットカードを分離することも一つの解決策です。また、銀行口座やクレジットカード、電子マネーでの入出金状況を一元管理できるソフトもあります。このような便利なソフトを使えば、クレジットカードを分離しなくても月の途中での変動費を把握しやすくなります。とにかく、できるだけ1ヵ所にまとめて簡単に視える化することが管理を長続きさせるための第一歩ですので、いろいろ工夫してみてください。

なお、クレジットカード決済やID(後払い)決済で、分割払いや、ボーナス一括払い、リボ払いで支払った場合は、実際に使ったお金と月々の支払いにギャップが生じますので注意が必要です。可能であれば一括払いをお勧めしますが、やむなく分割払いを利用する場合は、月々使えるお金の目標金額から、分割払い額を差し引いて管理する必要があります。そうすることで使い過ぎを抑えられます。

現在、様々な決済手段が乱立し、ポイント還元も競争になっている状況ですが、決済手段を安易に増やさずに、使っていないものは解約するなど、一定期間ごとに整理することも重要です。決まった決済手段に絞ることでポイントも溜まってお得です。中には、一定額以上の利用が無いと年会費などが発生するものもありますので、無駄な保有にならないよう注意してください。また、図は代表的なお金の流れを示しており、同じキャッシュレス決済方式でも、必ずしもこの図の通りではありません。利用できるクレジットカード、金融機関、ATM、利用可能上限額、支払方法の選択、チャージ方法などが異なりますので、お申込み前に十分確認してください。