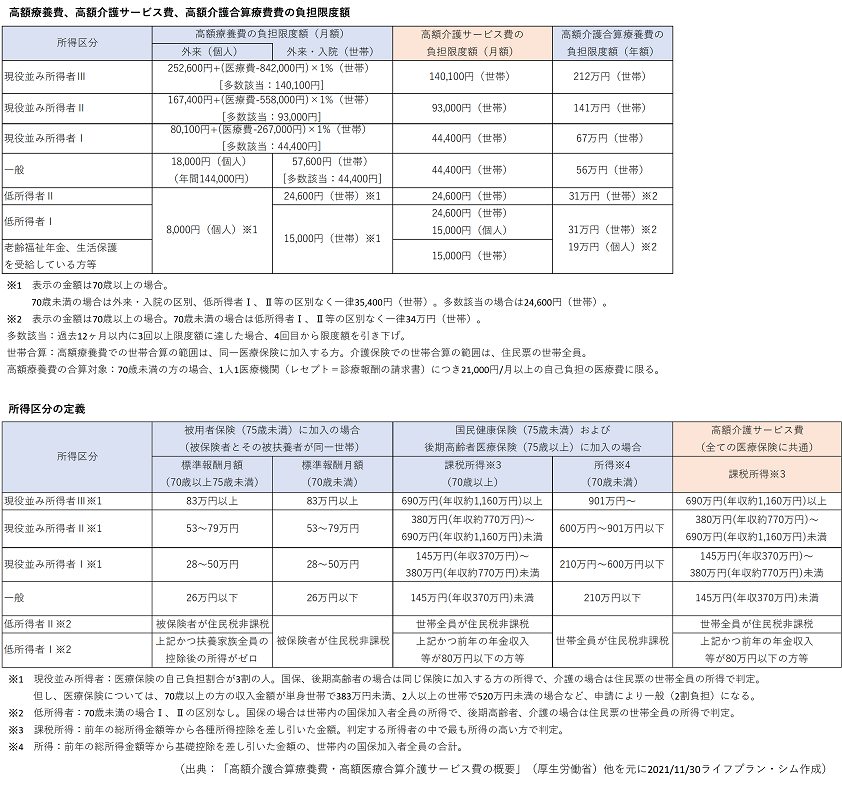

1年間に支払った医療費が10万円を超えた場合、所得税の確定申告をすることで医療費控除を受けることができます。正確には、医療費が10万円または年間総所得×5%のいずれか低い方を超えた場合に、超えた分を所得から控除することができ、控除できる上限は200万円です。ここでの医療費には、自己の医療費だけでなく、生計を一にする配偶者やその他の親族のために支払った医療費も含めることができます。また、診療費以外に、医薬品代、病院までの公共交通機関での交通費なども含みますが、控除できる場合、できない場合がありますので、詳しく見ていきましょう。

まず、医療費控除の適用条件を詳しく見てみると、年間総所得が200万円以上の場合は10万円超が適用され、200万円未満の場合は年間総所得×5%超が適用されることが分かります。一般的に、年金所得者は年金収入から公的年金控除、基礎控除、配偶者控除、社会保険料などが差し引かれますから、65歳以上の年金生活者で夫婦2人世帯の場合では、年金収入などの合計が約480万円以上にならないと所得は200万円を超えません。

(上記部分について、本来、総所得の説明、計算値を記載すべきところ、課税所得の説明、計算値を記載してしまいました。お詫びして、以下の通り訂正いたします。2022/1/16)

年間総所得は、年金所得者の場合は年金収入から公的年金等控除額を、給与所得者の場合は給与収入から給与所得控除額を差し引いた金額に、その他の所得を合計した金額になります。65歳以上の年金生活者で、公的年金以外に所得無しの場合、年金収入が310万円以上にならないと総所得は200万円を超えません。

株式の譲渡所得や配当所得があればその分所得は増えるので注意が必要ですが、医療費が10万円を超えていないからと言って医療費控除は受けられないと思い込んでいる方は、ぜひ所得額を確認してください。

次に、医療費控除が受けられる対象ですが、基本的に医師の判断による治療にかかった自己負担費用です。健康維持、予防、疲労回復のためや、美容のための費用は対象外です。したがって、人間ドックの自己負担費用は対象外ですが、それによって病気が見つかって治療した場合は、人間ドックの費用も対象となります。また、病院までの公共機関での交通費や、歩けないなどや公共交通機関が無くてタクシーを利用した場合のタクシー代は対象ですが、便利だからと言ってマイカーで通院して駐車場代を払っても、ガソリン代や駐車場代は対象とはなりません。

例えば、新型コロナ関連で言うと、PCR検査などを自己の判断で受けた場合は控除の対象とはなりませんが、それで陽性であることが判明して診断や治療を受けた場合は、PCR検査費用も控除の対象となります。新型コロナワクチンは現在、無料で接種できますが、インフルエンザワクチンの接種に支払った費用は予防にあたるため控除の対象外です。歯科医療は様々な自由診療もあって、美容の要素が含まれるのかなど判定が難しいところもありますが、国税庁によると、一般的に支出される水準を著しく超えない部分の金額は、医療費控除の対象となるとのことです。例えば、金やポーセレン(セラミック)を使用した治療は対象になります。インプラントも同様です。また、出産費用も対象ですが、今後は保険適用になって自己負担額が軽減される不妊治療の医療費も対象となります。

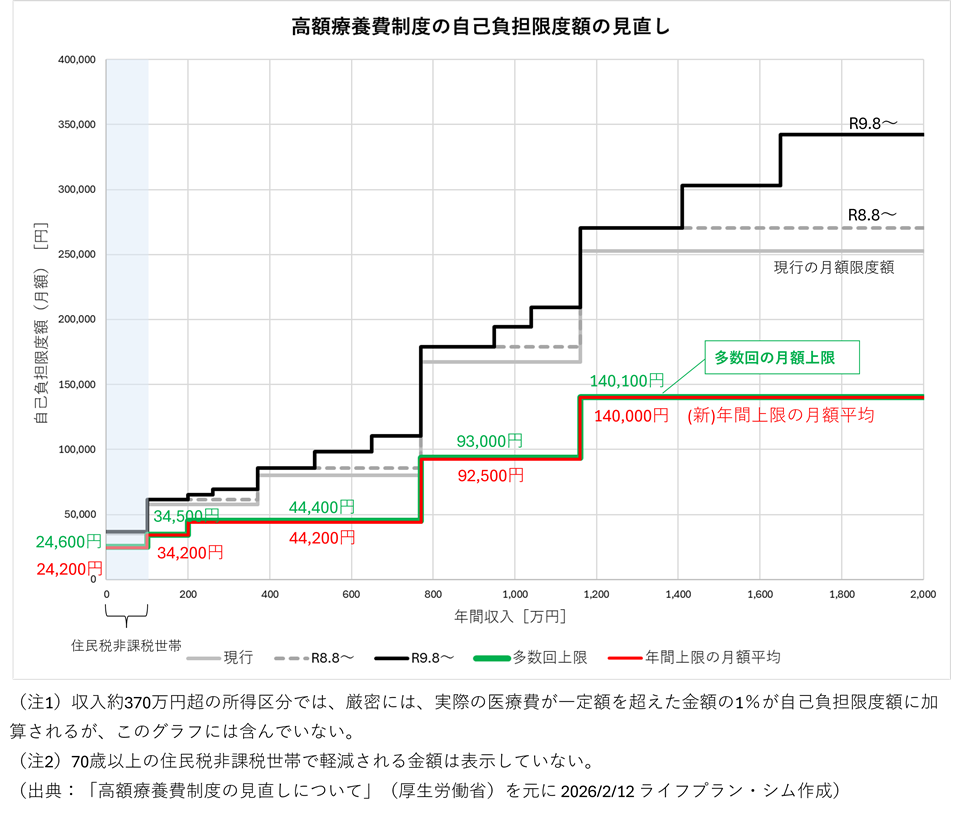

なお、入院や通院をした際に、医療保険からの給付金や高額療養費制度による支給を受けた場合は、医療費から差し引かなければなりません。給付金などは、対象の疾病の入院や通院に対して支払われるものであるため、該当の疾病の医療費以外からは差し引けませんので、医療費の総合計から差し引かないよう注意してください。一方で、高額療養費制度の対象にならない入院時の食費などは医療費控除の対象となりますので、医療費に含めるのを忘れないよう注意してください。

医療費控除の確定申告は、インターネットを利用したe-taxが便利です。医療費控除のエクセルの明細書に個々の医療費の詳細(医療を受けた人の名前、病院・薬局名、支払った医療費、日付)を入力して、合計金額を確定申告書に入力するだけです。医療保険者から交付を受けた医療費通知を添付すればこの明細の記入も省略できます。他は、源泉徴収票の内容を入力すれば完了です。領収書などの提出は不要ですが、求められた場合に必要になりますので、確定申告後5年間は保管しておく必要があります。e-taxの準備は少し面倒ですが、e-taxを使い始めれば還付など容易に受けることができるようになりますのでお勧めです。また、医療費控除は前述のように、自己の医療費だけでなく、生計を一にする配偶者やその他の親族のために支払った医療費も合算することができます。明らかに独立した生活を営んでいる場合を除いて、別居であっても常に生活費などを支援している場合も合算することができます。また、生計を一にする場合の所得要件は無く、夫婦共働きでも、一方が医療費を支払えば、支払った方がまとめて医療費控除を申告することができます。

控除の対象かどうか迷った時は、出典元である国税庁のホームページで確認してください。

(出典:「医療費を支払ったとき(医療費控除)」(国税庁)(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm)を元にライフプラン・シム作成)