そろそろマイホームが欲しいと思った時に、まず始めに自分はいくらくらいの物件が買えるのだろうかと考えると思います。それが分かれば、自分が住みたい沿線のどのあたりの駅になるか、駅からの時間は、・・・と言うように具体的な物件探しに進むことができます。殆どの方が生まれて初めて住宅ローンを借りて購入すると思いますが、住宅ローンを無理なく返せるかということが最も気になると思いますので、そのあたりを中心に考えてみましょう。

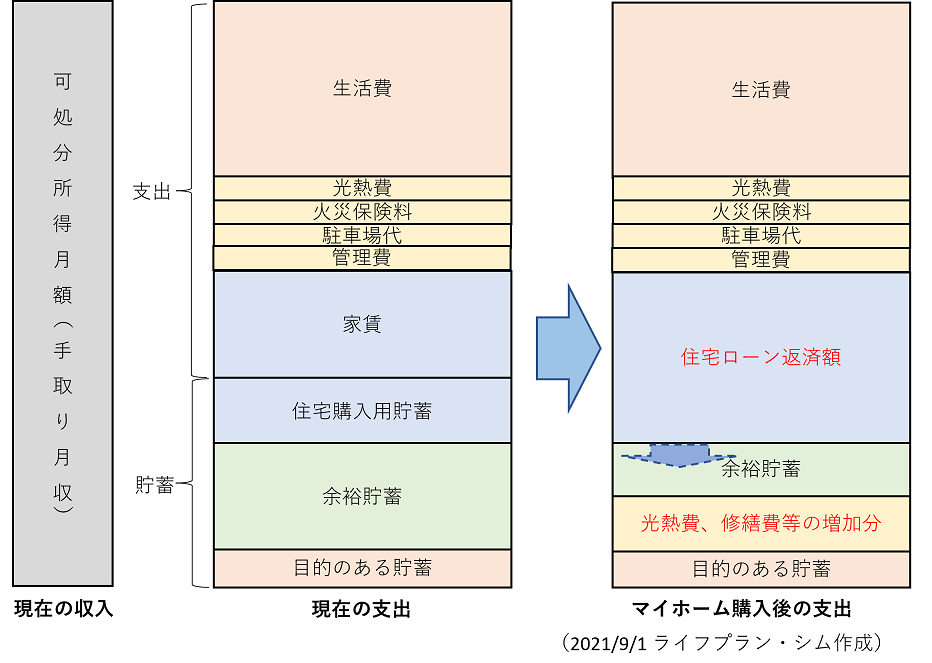

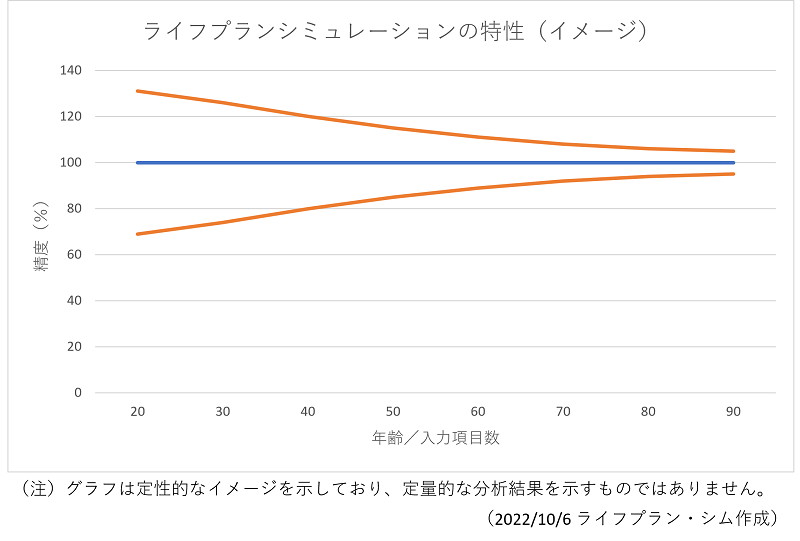

マイホームが欲しいと思う方は、大抵の場合、賃貸住宅に住んでいると思います。会社の社宅に住まわれている方も、住宅補助がある方も、家賃を支払っていると思います。まず知ることが重要なのは、現在、家賃をいくら支払っており、住宅購入のために月々いくら積立てられているか、今までにいくら積立てられたか、その結果として余裕がどれくらいあるかということです。ここで余裕とは、特に使い道が決まっておらず月々貯蓄に回している金額と、実際に蓄えた使い道の決まっていない貯蓄額です。これらは現在の生活に基づいた実績ですから、これらを基準に考えることが無理なくマイホームを購入するための最も確実な方法です。とは言え、家族がいる場合は年と共に支出額も変化し、収入も変化します。この変化が激しい時期が過ぎて、子供の大学教育費を学資保険や積立てで確保しつつ、将来に渡って生活費が見通せる時期に来れば、住宅ローンの返済リスクも少なくなりますが、特に変化が激しい時期にマイホームを購入する場合は、ライフプランシミュレーションをして、どの程度のリスクがあるか確認することをお勧めします。

そして具体的には、前述の家賃+住宅購入のための積立て額は住宅ローンに回すことができます。この金額をここでは「住宅ローン返済限度額」と言うことにします。住宅関係でも、光熱費や火災保険料などはマイホームでも掛かるため、住宅ローンの支払には回せません。しかも現在よりも広い住宅を購入する場合は、光熱費や火災保険料は増えますし、地震保険や家財にも新たに保険を掛ける場合はさらに増えます。また、管理費だけでなく、マンションの場合は修繕積立金が掛かりますし、戸建ての場合は自分で修繕費を積立てなければならないため、これらの分も考慮する必要があります。車を持っている場合は、駐車場代が現在より上がる場合もあるでしょう。このあたりは、余裕分として貯蓄している金額から回せますが、それができない場合は、住宅ローン返済限度額を減らしたり、車の所有をあきらめなければなりません。逆に、余裕分から回しても残る場合は、住宅ローン返済限度額を増やすこともできます。どこまで増やすかは自由ですが、増やし過ぎるとリスクになりますので、あまり無理をしないことです。気になる場合は、ライフプランシミュレーションで確認するとよいでしょう。なお、ボーナスは景気の影響を受けやすいため、含めて考えないことをお勧めします。

住宅ローン返済限度額、返済期間、利率が分かると、住宅ローンとして借りられる元本が「資産運用ローン計算ツール」 で求められます。「現価を求める計算」を使用し、返済期間と金利を入力し、計算方法として「年金現価係数」を選択し、「終価」に返済額(年額)を入力して「現価の計算」を実行してください(2023/2/24 修正)。ここで、返済期間は、まずは退職予定年齢を超えないように設定してください。例えば現在40歳で、退職予定年齢が65歳と考えるなら、ローン返済期間は長くても25年と考えてください。それ以上に設定する場合は、ライフプランシミュレーションを行い、老後に資金不足にならないか確認することをお勧めします。そして、住宅購入のために使える貯蓄額と、住宅ローン元金を加えた金額が、住宅購入資金となります。ここで、貯蓄が頭金になりますので、諸費用も考えると住宅購入資金の20%以上が貯蓄となることが望ましいでしょう。さらに、余裕分として貯まった貯蓄からも回せますが、最低でも収入なしで6ヶ月程度暮らせる金額は残してください。

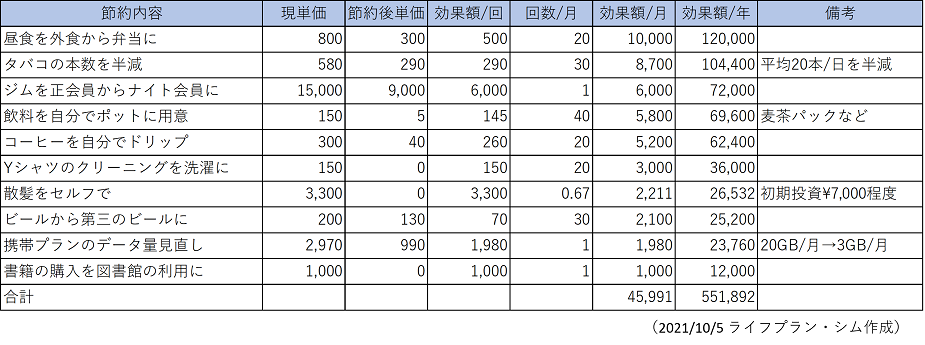

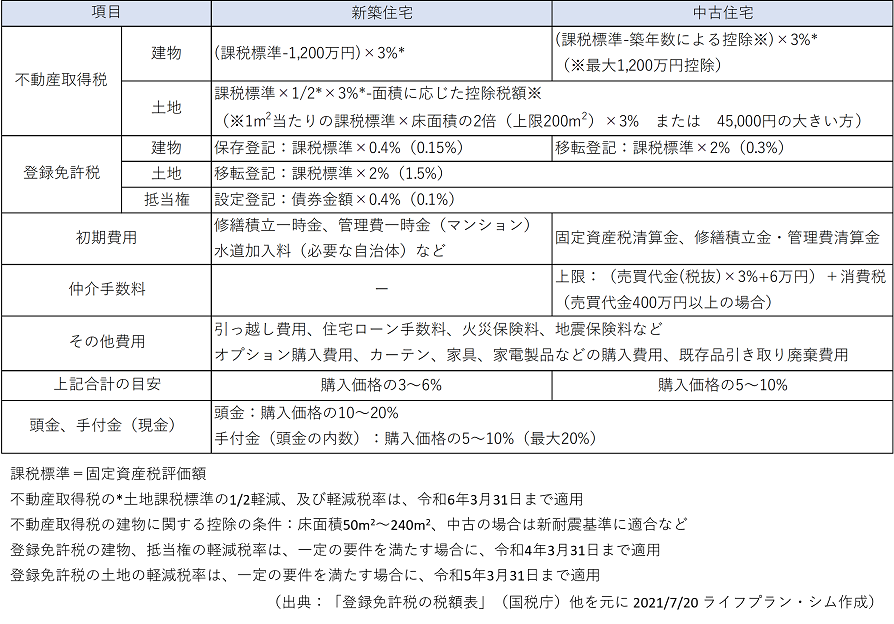

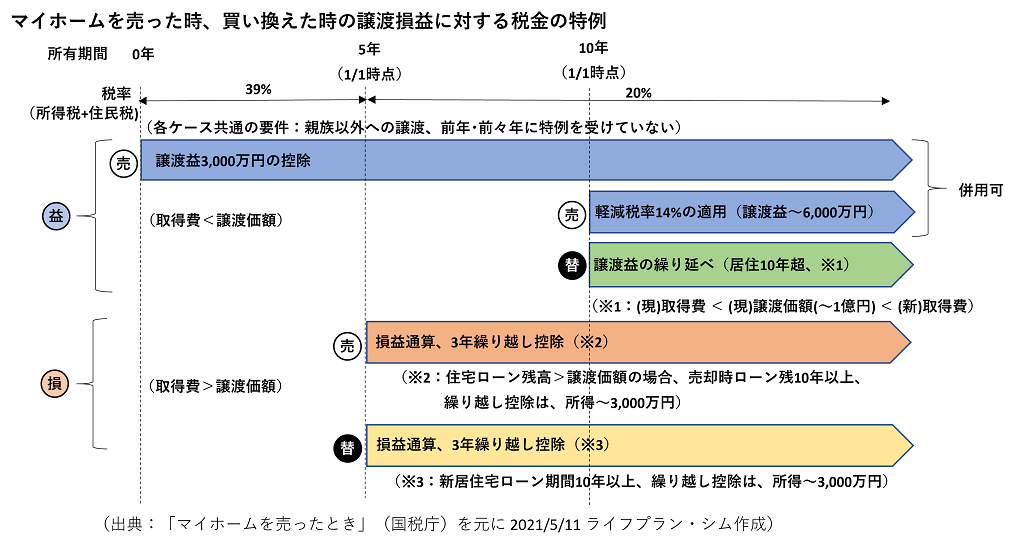

マイホームの購入には、物件価格の他に、一般的に物件価格の3~10%の諸費用が掛かります(詳細は役立つコラムの「住宅購入時にかかる諸費用」 を参照してください)。住宅購入資金から諸費用を除いた分が購入可能な物件価格となります。この物件価格を基に物件を探しても納得の行く物件が見つからない場合は、住宅購入資金がどの程度増やせるか、余裕資金から回せるか、生活費を切り詰められるか、返済期間を伸ばせるか、などを検討することになります。くれぐれも無理な設定はしないようにしてください。生活費を切り詰める場合は、実際に先に切り詰めて、住宅購入用の積立て額を無理なく増やせるか、確認することをお勧めします。

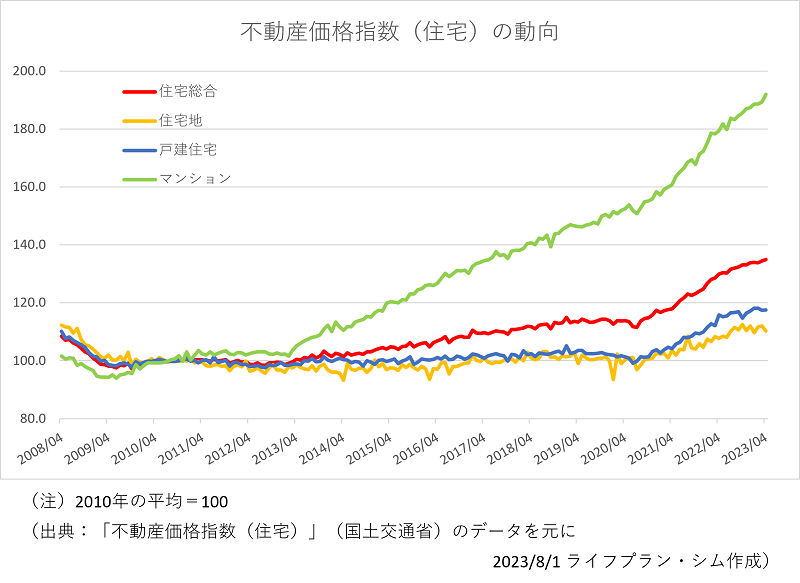

住宅ローンの借入限度額などから給与の何%以下とか、給与の何倍までの物件なら購入できるとか言われますが、現在の生活レベルから借りられる限度額を求めた方が実感がわくと思います。また、若いと収入自体もまだ少ないため、納得のいく物件が見つからないこともあるでしょう。親から支援が得られるなどを除いて、あまり無理をして早くからマイホームに拘らず、特に変化の激しい時は賃貸住宅で柔軟に暮らし、将来がある程度見通せるタイミングを待つことも考えてみたらどうでしょうか。マンションや戸建てにも耐用年数があり、長く住むと補強やリフォーム、建替え、あるいは住み替えなども考えなければなりません。そういったことも頭の片隅に入れて、買うタイミングを考えてみてください。