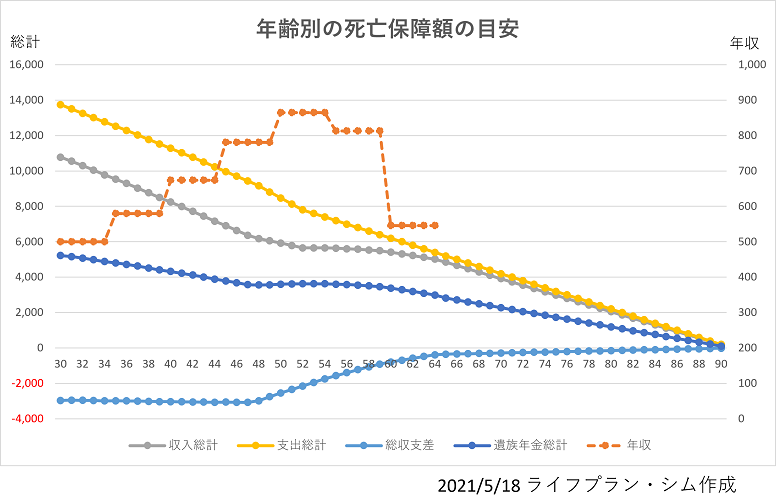

主たる収入者に万一のことがあった場合、遺された家族に対して、公的年金である基礎年金、厚生年金から、要件を満たせば遺族年金が支給されます。遺族年金で不足する分は、生命保険などで備えることになります。その目安は、役立つコラムの「年齢別の死亡保障額の目安」 をご覧ください。

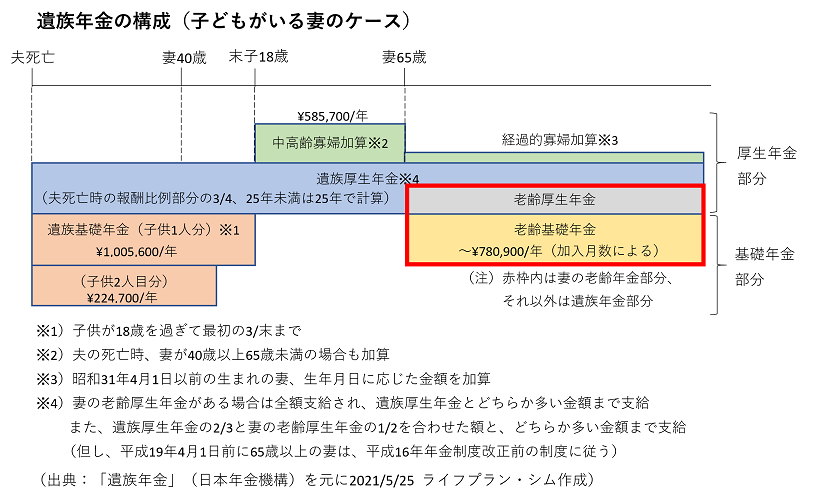

具体的な遺族年金の例として、夫婦と子供2人、夫が主たる収入者で会社員・公務員のケースでの遺族年金の構成を図に示しています。横軸は時間を表しており、左端が夫の死亡時で、右に進むと適用要件に関係する家族の年齢を示しています。

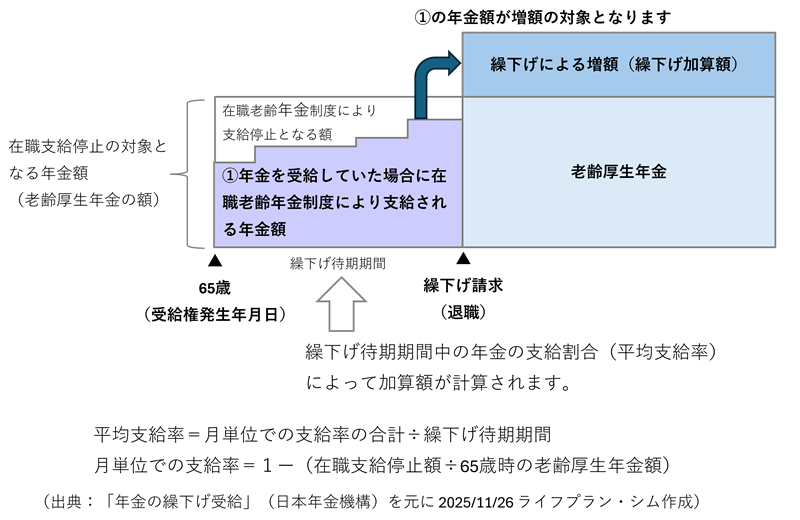

まず、妻に終身支給される遺族年金として、「遺族厚生年金」があります。夫が死亡した年の前年の妻の収入が850万円未満の場合に支給され(2022/6/2 追記)、その金額は、夫が死亡した時の厚生年金の報酬比例部分の金額の3/4となります。なお、若年で死亡した場合でも一定程度の金額を支給するために、厚生年金の加入期間が25年未満の場合でも25年加入したものとして報酬比例部分が計算されます。

次に、子供が18歳以下(18歳を過ぎて最初の3/末まで)の場合ですが、「遺族基礎年金」が支給されます。その金額は、子供1人分+配偶者分として780,800円/年+224,700円/年=1,005,600円/年 777,800円/年+223,800円/年=1,001,600円/年、2人目として224,700円/年 223,800円/年、3人目以降は74,900円/人・年 74,600円/人・年となります。末子が18歳を過ぎた最初の3/末まで支給されます。なお、遺された家族が子供だけの場合は、配偶者分の224,700円 223,800円が差し引かれます。

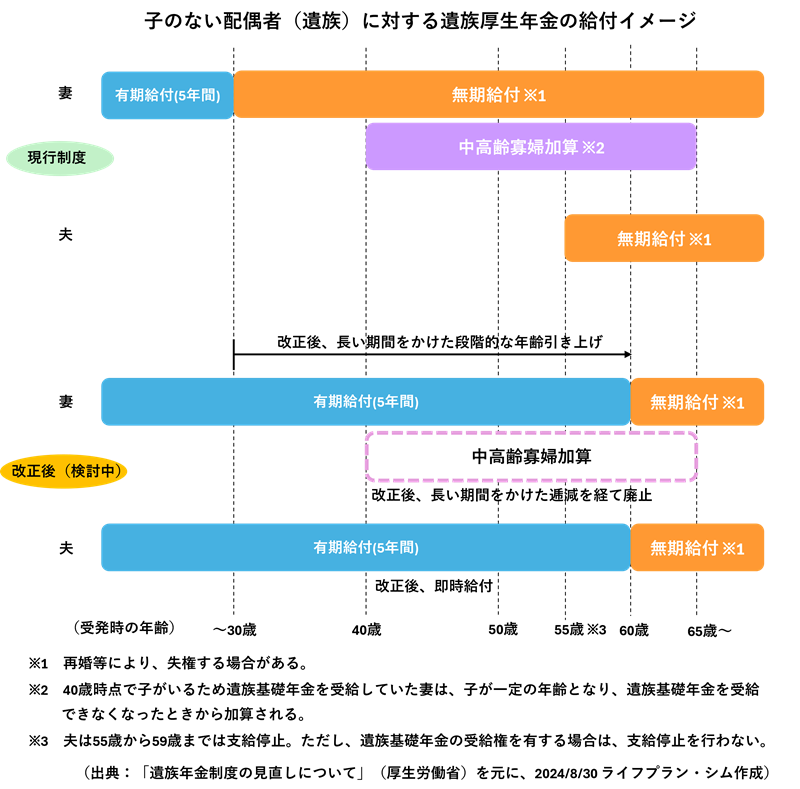

さらに、遺族基礎年金の支給が停止した時に、妻の年齢が40歳以上65歳未満であった場合は、「中高齢寡婦加算」の585,700円/年 583,400円/年が遺族厚生年金に上乗せされます。中高齢寡婦加算は、妻本人の老齢厚生年金が支給されると支給停止となります。なお、昭和31年4月1日以前生まれの妻については、65歳以降の老齢厚生年金の受給開始時に「経過的寡婦加算」が上乗せされます。金額は妻の生年月日に応じて決められており、若い人ほど少なくなります。

(2022/5/30 2022年度の金額に修正)

最後に、妻が65歳に達して本人の老齢年金を受給できるようになると、遺族基礎年金を受給していなければ老齢基礎年金を受給できます。老齢基礎年金は、加入期間480ヶ月を最長として、加入月数に比例した金額が支給されます。また、妻本人が会社員・公務員であった場合、老齢厚生年金を全額受給することができます。この時、老齢厚生年金のうち遺族厚生年金に相当する額は支給停止となります。言い換えると、遺族厚生年金と、老齢厚生年金のどちらか多い金額まで支給されます。さらに、遺族厚生年金×2/3+本人の老齢厚生年金×1/2と比較して最も多い金額まで支給されます。

ライフプランシミュレーションでは、現在時点で受給できる遺族年金を計算し、それ以降のキャッシュフローの推移を見ることができ、どの時点でいくら不足するかなどが試算できます。また、本人が寿命で亡くなった場合に、配偶者が受給できる遺族年金についても、自動で計算します(2022/10/27 追記)。遺族年金を受給できる細かな要件や手続きの方法については、出典元の日本年金機構ホームページで確認してください。

(出典:「遺族年金」(日本年金機構)(https://www.nenkin.go.jp/service/jukyu/izokunenkin/jukyu-yoken/20150401-03.html)を元にライフプラン・シム作成)