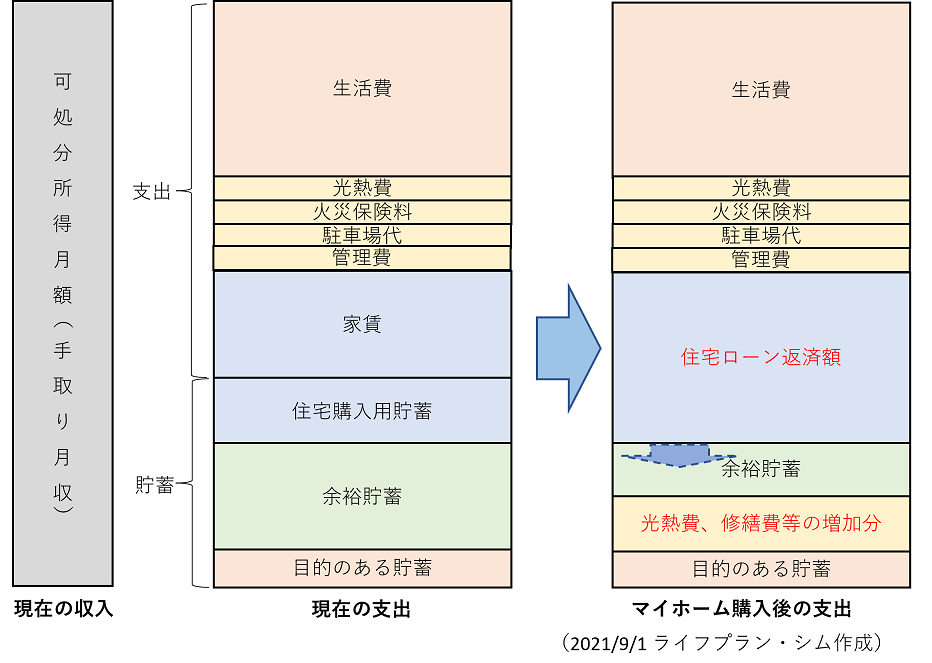

人生の中で一番大きな買い物が住宅ですが、住宅そのものの金額が大きくて金銭感覚がマヒしがちですので、予算を決めてしっかりコントロールしてください。とは言っても、住宅を購入する際には、住宅の購入価格以外にも支払わなければならない費用がいくつかあります。一般的には、頭金以外に住宅の購入価格の3~10%程度(中古の方が掛かる)のお金を準備する必要があると言われていますが、その内訳を見ておきましょう。

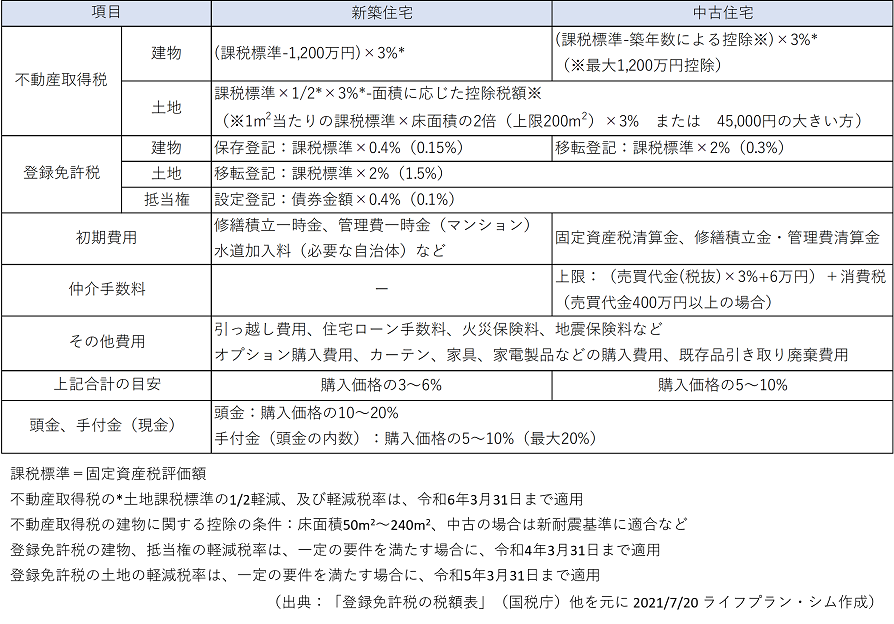

まず税金関係ですが、不動産取得税と、不動産登記のための登録免許税が掛かります。ここではマイホームの土地、建物の購入を前提に説明します。その他、売買契約書などには印紙税が掛かりますが、額が小さいのでここでは省略します。また、建物の価格には消費税が掛かりますが、ここでは建物価格に含めて考え、購入時の諸費用には含めません。

まず、不動産取得税は、相続により取得した場合などの一定の場合を除き、有償・無償の別、登記の有無にかかわらず課税されます。税額は、土地、建物の課税標準(=固定資産税評価額)の4%(令和6年3月31日までは3%の軽減税率)となります。また、土地に関しては令和6年3月31日までに取得した場合は評価額を1/2に軽減されますが、さらに、住宅用の土地については一定の条件を満たすことにより税額が軽減され、土地の面積200平米以下で、床面積が土地面積の1/2以上の場合は非課税となります。建物についても、建物の床面積などの一定の条件を満たすことにより、課税標準から最大1,200万円が控除されます。中古住宅の場合は、新耐震基準に適合していることなどの条件があり、1997年3月以前に建てられた建物の場合は、築年数に応じて控除額が減額されます。土地、建物共に、戸建てや都心などの高額な物件を除いて、標準的なマンションなどの集合住宅では、多くのケースで非課税になると考えてよいレベルです。

次に登録免許税ですが、不動産を購入すると、所有権などの権利を第三者に対抗するために不動産登記を行います。この時に、課税標準などを基準に掛けられる税金が登録免許税で、それぞれの税率は(( )内は、土地が令和5年3月31日まで、建物が令和4年3月31日まで適用の軽減税率)、最初に登記するための所有権保存登記が課税標準の0.4%(建物:0.15%)、売買などによる所有権移転登記が2%(土地:1.5%、建物0.3%)、ローンなどの抵当権設定登記は債券金額の0.4%(0.1%)、この他、相続による所有権移転登記が課税標準の0.4%、配偶者居住権の設定登記が建物の課税標準の0.2%などとなっています。

例えば、新築のマンションの土地、建物の課税標準がそれぞれ500万円、1,000万円の合計1,500万円であった場合、土地の所有権移転の登録免許税が1.5%の税率で7.5万円、建物の所有権保存の登録免許税が0.15%の税率で1.5万円、3,000万円のローンを組んだ場合は、抵当権設定登記の登録免許税は0.1%の税率で3万円の合計12万円となります。登記は司法書士などに依頼しますが、司法書士手数料等の費用が登記1件あたり5万円前後かかり、これらも合わせると合計27万円前後となります。なお、軽減税率や控除の適用は、これまでも延長されてきておりますので、都度確認してください。

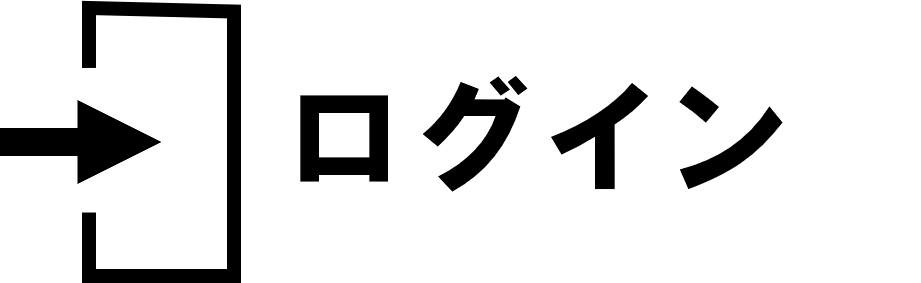

加えて、新築マンションの場合は、一般的に修繕積立金や管理費の一時金が必要になります。金額は部屋の大きさやマンションによって異なりますが、30万円前後というところでしょうか。他には、自治体によっては10万~20万円程度の水道加入料が掛かります。これらは、中古の場合は引き継ぎますので支払いませんが、中古の場合は不動産業者に仲介(媒介)を依頼すれば、仲介手数料が掛かります。仲介手数料(媒介報酬)は、売買代金(税抜き)400万円以上の物件の場合、売主、買主のどちらであっても、売買代金×3%+6万円が上限と定められています。売買代金4,000万円の物件であれば126万円+消費税となります。また、中古の場合は、1月1日時点での所有者が固定資産税を全額支払うため、引き渡し後の期間分の清算を行います。例えば、固定資産税が年額20万円で、7月1日から引き渡しだとすれば、日割り計算で9.9万円を買主が売主に支払うことになります。同様に、大抵の場合修繕積立金や管理費は前月末の前払いであるため、これらも日割りで清算します。

この他に、引っ越し費用や住宅ローン手数料、火災保険料、地震保険料などの諸費用が掛かります。ここまでで、新築の場合で3%前後、中古の場合で5%前後と言うところでしょうか。さらに、オプションを追加したり、カーテン、家具、家電製品などを新調すれば、それらの購入費用や、古い家具や家電製品の引き取り、廃棄費用などが掛かります。

なお、一般的に売買契約から引き渡しまでに一定の時間が掛かるため、売買契約時に手付金を現金で支払います。手付金は購入価格(税抜き)の20%が上限と決められていますが、一般的には5~10%程度が相場です。住宅ローンを借りる場合に、頭金を10~20%程度用意した方が良いと言われるのは、返済額の軽減と、物件価格の下落リスク対策、手付金の準備などからの理由です。したがって、税込4,200万円の新築物件であれば、頭金800万円(そのうち手付金として200万円支払い)、諸費用分200万円程度を用意し、住宅ローン3,400万円を借入などとなります。

(出典:「登録免許税の税額表」(国税庁)(https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm)他を元にライフプラン・シム作成)