退職金は一時金で受け取った方が良いか、年金で受け取った方が良いか

~退職金の受け取り方の検討事例~

退職金を受け取る際に、一時金か年金か、あるいは併用か、を選択できる場合、どれを選ぶのが良いのか迷うことと思います。

退職金の一時金には、勤続年数に応じた所得税控除があり、社会保険料も掛からないため、勤続年数が長い人ほど一時金での受け取りが有利になるケースが多くなります。

ここでは、退職金を一時金で受け取る場合と年金で受け取る場合について、ライフプランシミュレーションを使って、退職後のキャッシュフローを比較した事例を紹介します。

1. ベースモデル家族の基本情報

- 本人 会社員 40歳 年収700万円 60歳で定年退職予定

- 妻 パート 38歳 年収100万円 子供が大学卒業まで働く予定

- 子ども2人 10歳と8歳 (大学まで公立と仮定)

- 貯蓄 2,000万円(マイホーム購入のために蓄積)

- 現在の住居費 168万円(月額14万円、管理費込み、郊外の賃貸マンション)

- 住居費、教育費を除くその他の支出 336万円(月額28万円)

- 教育費 64万円(32万円×2人)

- 医療保険 終身払い 1人月額5,000円に夫婦で加入

- 全支出 580万円 収支 +55万円

- 退職金 1,500万円(一時金) 確定拠出年金 500万円(一時金)

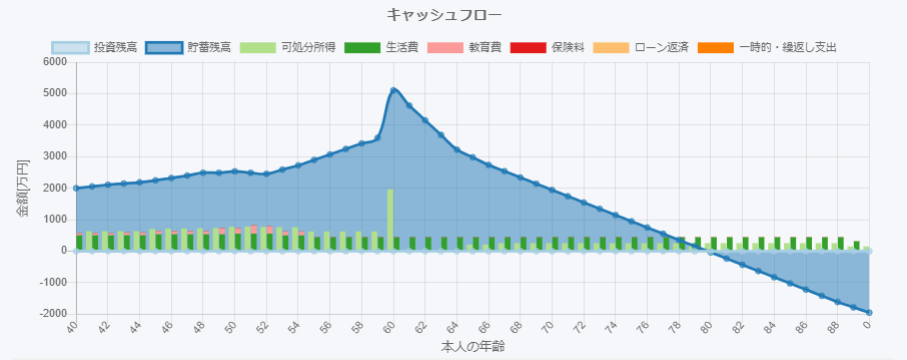

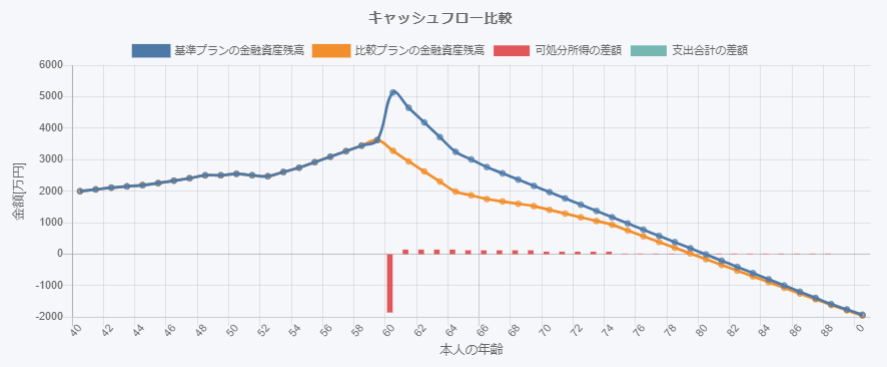

上記の基本情報を入力して、ライフプランシミュレーションを実行すると、以下の結果を得る。

2. ベースモデル家族のシミュレーション結果

- 現状の生活レベルを続けていくと、本人80歳ごろに資金不足となる

- それまではキャッシュが不足することはないため、老後の資金を中心に改善を図る必要あり

退職金を一時金として受け取る場合と、年金として受け取る場合では、老後の資金がどのように異なるか、

シミュレーションにより確認してみる。

3. 退職金の年金受け取りの場合の情報

- 退職金1,500万円を企業年金基金で運用

- 1,500万円のうち1,200万円を原資とし、1%の利率で運用しながら、60歳から15年間年金として受け取ると、

その金額は年間87万円となる(総額1,305万円)

- 残りの300万円を原資とし、1%の利率で運用しながら、60歳から20年間の保証期間のある終身年金として受け取ると、

その金額は年間17万円となる(88歳までの28年間で総額476万円)

- 確定拠出年金500万円は、1%で運用しながら、60歳から10年間年金として受け取ると、

その金額は年間53万円となる(総額530万円)

- なお、ここでの利率は、運用管理手数料などを差し引いた後の実質利率とする

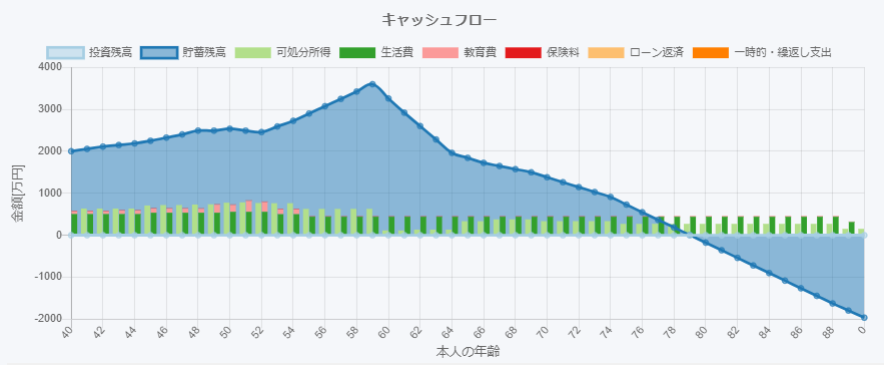

退職金の年金受け取りの場合の情報を入力して、ライフプランシミュレーションを実行すると、以下の結果を得る。

4. 退職金の年金受け取りの場合のシミュレーション結果

- この前提での、50年経過時点での資金の不足額は、一時金受け取りで-1,923万円、年金受け取りで-1,952万円であり、

大きな差異は無いが、30万円ほど一時金受け取りの方が多い

- 老後に資金不足となる本人年齢は、どちらも80歳(但し、若干、年金受け取りの方が早い)

年金で受け取る方が総額は多い(2,311万円)ことから、この結果は意外に思われるかもしれないが、

これは、退職金を一時金として受け取る場合に、勤続年数に応じた一定の所得税控除(非課税枠)と税率優遇があるのと、

退職金には社会保険料が課せられないことが関係している。

したがって、上記の前提では若干、一時金での可処分所得(手取り)が多くなったが、退職金の金額が多い場合や、

勤続年数が短い場合は、年金で受け取る方が多くなる傾向にある。

また、企業年金の場合、企業業績の悪化などによって年金を減額されるリスクや、利率の低下リスク、

終身年金部分は寿命に依存するなどの、長期間受け取る場合のリスクが存在する。

なお、一時金受け取りの場合には、自分で運用することにより資産を増やせる可能性もある。

5. 注意事項

本資料は、ライフプランシミュレーションを用いて、退職金を一時金で受け取る場合と、年金で受け取る場合とで、

老後の資金にどのように影響するかを確認する事例を示したものです。

ここで用いられている家族情報や退職金の年金受け取りの場合の情報などは架空のものであり、

実在する個人に属するものではありません。

また、ここに示した金額等は一例であり、退職金の金額や勤続年数、他の公的年金や個人年金の金額、

扶養家族の有無などにも依存することから、結論を一義的に示すものではありません。

実際の検討においては、個々の金額等を当てはめ、また、将来のライフプランや他の様々な条件、

リスクを加味してご検討ください。

6. 作成

- 2022年7月14日 初版作成

- 2023年4月14日 2版改版 最新のライフプランシミュレーションで実行した結果に差し替え

7. 参考資料